От выбранного города зависят предложения банка.

От выбранного города зависят предложения банка.

Что такое эскроу-счёт и как он работает

Сделки могут быть простыми: покупатель оплачивает недорогой товар или услугу, продавец быстро выполняет свои обязательства — обе стороны удовлетворены.

Но есть и более рискованные ситуации, когда на кону стоят значительные суммы, а между платежом и передачей товара проходит много времени. Например, если человек покупает квартиру у застройщика или на вторичном рынке, приобретает чужой бизнес, получает права на интеллектуальную собственность. В этом случае приходится ждать, пока дом введут в эксплуатацию или пройдёт перерегистрация прав.

Пока сделка не завершена, участникам нужна уверенность: покупателю — в том, что он получит товар или услугу, продавцу — в том, что ему заплатят. Эту гарантию обеспечивает эскроу-счёт.

Содержание:

Участники процесса: роли и риски

Преимущества использования эскроу-счёта

Как приобрести недвижимость с помощью счёта эскроу

Что такое эскроу-счёт

Это специальный счёт в банке, на который покупатель переводит деньги. Его ещё называют условным, так как средства переходят к продавцу при наступлении определённых условий, которые прописаны в договоре. Если говорить простыми словами, банк в этом случае играет роль независимого посредника.

Все три стороны процесса заранее договариваются, что станет подтверждением выполнения условий. Например, это может быть выписка ЕГРН о том, что собственник недвижимости изменился.

Эскроу не стоит путать с аккредитивом. Последний тоже представляет собой безналичную форму гарантийных расчётов: банк следит за тем, чтобы условия сделки были выполнены. Но у этих инструментов есть несколько существенных различий.

- Форма договора. Если открыть счёт эскроу, стороны могут согласовывать и вносить любые изменения в документ, их ограничивают только принятые в конкретном банке процедуры. Форма договора аккредитива строго закреплена, её утверждает ЦБ РФ.

- Стоимость открытия и обслуживания. Обычно открытие счетов эскроу дешевле, чем аккредитива. В некоторых банках такая услуга вообще бесплатная — например, если человек там же берёт ипотеку на покупку недвижимости.

- Особенности страхования. Деньги на эскроу застрахованы в АСВ. Стандартный лимит — 1,4 млн рублей, а на счетах, которые открыты для сделок с недвижимостью, — 10 млн рублей. Средства на аккредитиве можно застраховать только отдельным соглашением со страховой компанией.

- Надёжность банка. Эскроу могут открывать наиболее устойчивые компании: с кредитным рейтингом не ниже уровня BBB-(RU) кредитного рейтингового агентства «АКРА» или не ниже уровня ruBBB- кредитного рейтингового агентства «Эксперт РА». В случае сделок в рамках долевого строительства требования ещё жёстче: кредитный рейтинг не ниже уровня A-(RU) от АКРА или не ниже уровня ruА- от «Эксперт РА». Для аккредитива таких строгих требований не предусмотрено.

Как работает счёт эскроу

Покупатель и продавец обращаются в банк и подписывают там трёхсторонний договор об открытии эскроу. Если продавец — юридическое лицо, в процессе принимает участие его представитель на основе доверенности. В документе описывают суть сделки и указывают, какие условия нужно соблюсти, в какой срок и что будет подтверждением выполненных обязательств.

Покупатель перечисляет на счёт деньги или ценные бумаги безналичным способом. Средства принадлежат ему до выполнения условий по договору. Однако они считаются замороженными, доступа к ним ни у кого нет. Даже банк не может использовать этот денежный резерв для оплаты своих услуг.

Продавец выполняет свои обязательства и предоставляет банку доказательства. После этого средства разблокируют, продавец может их получить.

Если продавец не выполнит условия соглашения в указанный срок или одна из сторон расторгнет договор, средства вернутся покупателю.

В случае привлечения эскроу банк выступает гарантом выполнения договорённостей

Участники процесса: роли и риски

В расчётах участвуют три стороны.

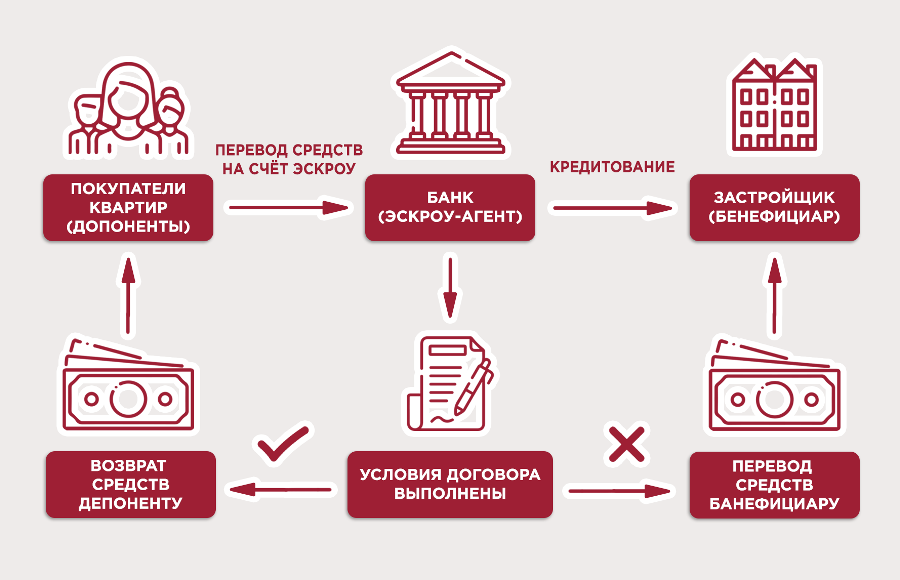

Депонент — тот, кто вносит деньги на счёт. Как правило, это человек, который приобретает недвижимость, бизнес или право интеллектуальной собственности.

Бенефициар — тот, кто выполняет обязательства по договору и в дальнейшем получает размещённые средства. Чаще всего это продавец бизнеса или недвижимости: застройщик или собственник жилья на вторичном рынке.

Эскроу-агент — независимая сторона, которая контролирует выполнение условий сделки и обеспечивает её безопасность. Она же передаёт оплату от депонента бенефициару. В России роль агента могут выполнять только банки с соответствующей лицензией от ЦБ.

В теории механизм защищает интересы всех сторон. Однако депоненты и бенефициары несут некоторые риски.

Риск бенефициара — убытки при частичном соблюдении договора. Даже если продавец выполнит часть условий, а покупатель решит расторгнуть соглашение, все деньги к нему вернутся. Бенефициар сможет добиться частичной оплаты только через суд.

Риски депонента более многочисленны:

- Гарантируется выполнение только тех условий, которые указаны в договоре. Например, условием разблокировки средств может быть не акт приёма-передачи квартиры от застройщика покупателю, а акт ввода дома в эксплуатацию. Если у клиента возникнут претензии к отделке квартиры и он откажется её принимать, строительная компания всё равно получит деньги, когда сдаст дом.

- На замороженные деньги не начисляются проценты. Если дом не сдадут вовремя, средства вернутся к депоненту в полном объёме, но к тому моменту цена на недвижимость уже может вырасти.

- Если депонент взял ипотеку, а застройщик нарушил договорённости, вернётся только «тело» кредита. Проценты по ипотеке, которые человек успел выплатить за годы строительства дома, ему не возместят.

Преимущества использования эскроу-счёта

У инструмента есть свои риски, но к нему часто прибегают в ответственных сделках, потому что плюсы достаточно весомые.

- Гарантия выполнения договора. Бенефициар получает деньги только тогда, когда исполняет обязательства перед депонентом. Именно поэтому инструмент стал обязательным в долевом строительстве: он помогает устранить проблему незавершённых домов и целых комплексов.

- Гарантия оплаты. При полном выполнении условий соглашения продавец точно получает средства.

- Сохранность средств. На эскроу распространяется политика государственного страхования вкладов. Кроме того, деньги на счёте заблокированы на весь период действия договора. Их нельзя арестовать, даже если у депонента есть какие-то штрафы, долги по алиментам, судебные взыскания.

- Вариативность условий. Стороны могут договориться, какие документы станут доказательством совершения сделки. В долевом строительстве эту роль часто играет свидетельство о вводе дома в эксплуатацию.

Как приобрести недвижимость с помощью счёта эскроу

Чаще всего инструмент используют именно при покупке недвижимости. Если человек покупает квартиру у застройщика по договору долевого участия, закон не рекомендует, а обязывает действовать через механизм эскроу. Алгоритм зависит от того, какие средства привлекает покупатель: свои собственные или заёмные (ипотека).

Если человек покупает недвижимость за собственные деньги:

- Клиент обращается в строительную компанию и выбирает нужный объект для покупки.

- Застройщик, клиент и банк подписывают соглашение, на его основании открывают счёт эскроу. Покупатель обычно не выбирает банк, а просто обращается в тот, с которым строительная компания ранее заключила соответствующие соглашения.

- Застройщик и его клиент заключают договор долевого участия, последний переводит деньги на счёт эскроу.

Больше от дольщика не требуется никаких действий. Когда застройщик завершит строительство и введёт дом в эксплуатацию, он сам отправит в банк подтверждающие документы. На их основании деньги разблокируют.

При покупке квартиры в новостройке дольщик не передаёт средства застройщику напрямую, а отправляет их на счёт эскроу-агента

Если человек покупает недвижимость в ипотеку:

- Клиент обращается в строительную компанию и выбирает нужный объект для покупки.

- Клиент ищет варианты ипотеки на нужную сумму. После её одобрения он открывает расчётный счёт и вносит на него первоначальный взнос.

- Застройщик, клиент и банк подписывают соглашение, на его основании открывают эскроу-счёт. Необязательно заводить его в том же банке, где человек взял ипотеку, это могут быть разные финансовые организации.

- Застройщик и его клиент заключают договор участия в долевом строительстве (ДДУ).

- Человек обращается в тот банк, который выдал ему ипотеку, и предъявляет соглашение на открытие счёта эскроу. Выдавший ипотеку банк переводит туда и первоначальный взнос, и заёмные деньги.

После ввода дома в эксплуатацию застройщик получает деньги. Покупатель рассчитывается за ипотеку с той финансовой организацией, которая выдала ему кредит.

Мнение эксперта

Раньше клиентам Уральского банка реконструкции и развития было доступно ипотечное кредитование, но теперь линейка продуктов расширилась. В 2024 году компания получила лицензию ЦБ РФ, которая позволяет открывать эскроу для сделок по долевому строительству.

Глава департамента корпоративного бизнеса УБРиР Альберт Сынгизов уверен, что новая услуга будет полезна не только покупателям недвижимости, но и застройщикам. У эскроу-счетов есть важное преимущество: через них девелоперы могут привлекать деньги для финансирования новых строительных проектов. Однако крупные федеральные банки работают только в столичных регионах и областных центрах. При этом больше трети нового жилья строится в относительно небольших населённых пунктах с населением до 250 тыс. человек.

Глава департамента корпоративного бизнеса УБРиР Альберт Сынгизов рассказал, как банк планирует войти на рынок проектного финансирования

В УБРиР планируют занять эту нишу и подготовить пакетные предложения для локальных застройщиков. Девелоперы смогут получить кредиты на покупку земли и строительство, а их клиентам предоставят выгодные условия по ипотечным программам.

Выбор счёта

В России всего несколько десятков банков могут открывать эскроу-счета. Количество тех, кому разрешено это делать для сделок по договорам долевого участия, — ещё меньше. Их перечень есть на сайте ЦБ.

Выбирая агента для гарантии сделок, стоит руководствоваться тарифами и условиями. В некоторых финансовых организациях счёт открывают бесплатно, если человек пользуется другими продуктами организации — например, берёт там ипотеку.

При покупке недвижимости напрямую у застройщика клиенту обычно не предоставляют выбор. Счёт открывают в том банке, с которым застройщик заключил соглашение.

Подведём итоги

- Эскроу — это особый банковский счёт, его открывают, чтобы гарантировать безопасность сделки. Покупатель переводит на него оплату товара или услуги. Банк-гарант блокирует средства. Продавец получает к ним доступ, когда выполняет все свои обязательства перед покупателем.

- Чаще всего такие инструмент используют при покупке недвижимости — например, жилья на вторичном рынке или квартиры у строительной компании.

- Если человек берёт ипотеку, на счёт эскроу отправляется и первоначальный взнос, и заёмные средства.

- ЦБ разрешает открывать эскроу-счета только тем финансовым организациям, чей кредитный рейтинг не ниже уровня BBB-(RU) от АКРА или не ниже уровня ruBBB- от «Эксперт РА». Для сопровождения сделок в долевом строительстве требования ещё жёстче: кредитный рейтинг не ниже уровня A-(RU) от АКРА или не ниже уровня ruА- от «Эксперт РА».

Автор: редакция «УБРиР для бизнеса»

- Письмо в банк

- Онлайн Чат

- Заказать Звонок