От выбранного города зависят предложения банка.

От выбранного города зависят предложения банка.

Налоги ИП в 2024: как выбрать систему налогообложения

Индивидуальные предприниматели обязаны уплачивать налог со своей деятельности. Размер налогов и их количество зависит от налогового режима. Перед началом собственного дела разрабатывают бизнес-план. В этих расчётах немаловажное место уделяется тому, сколько ИП платит по налогам.

Какие налоги и взносы платят ИП

Бизнесмены выплачивают государству несколько видов отчислений:

- Фиксированные страховые взносы. ИП платят за медицинское и пенсионное страхование 49 500 рублей, это обязательные выплаты. Делать такие отчисления нужно даже при остановке деятельности. Размер ежегодно индексируется. Страховые взносы оплачиваются единым платежом на сайте ФНС.

- Дополнительные взносы. Если прибыль ИП свыше 300 000 рублей в год, дополнительно выплачивается 1% от суммы, превышающей этот лимит.

- Налог по выбранной системе налогообложения. Сумма зависит от системы, ставка может меняться в регионах.

- НДФЛ и страховые взносы за сотрудников. ИП вправе вести деятельность самостоятельно или с помощью работников, оформленных по трудовым или гражданско-правовым договорам. За сотрудников необходимо оплатить налог на доходы физических лиц и несколько видов взносов: пенсионное и медицинское страхование, на случай нетрудоспособности и травм.

От взносов освобождаются предприниматели на НПД и АУСН. При этих системах налогообложения ИП делает отчисления только по налогам.

С 2023 года все отчисления переводят одной платёжкой на единый налоговый счёт (ЕНС), который привязан к ИНН предпринимателя. ЕНС пополняется на общую сумму по всем исчислениям, а сотрудники ФНС самостоятельно распределяют средства.

Для быстрого обмена документами и оптимизированного безбумажного делопроизводства УБРиР предлагает сервисы для ЭДО и бухгалтерии.

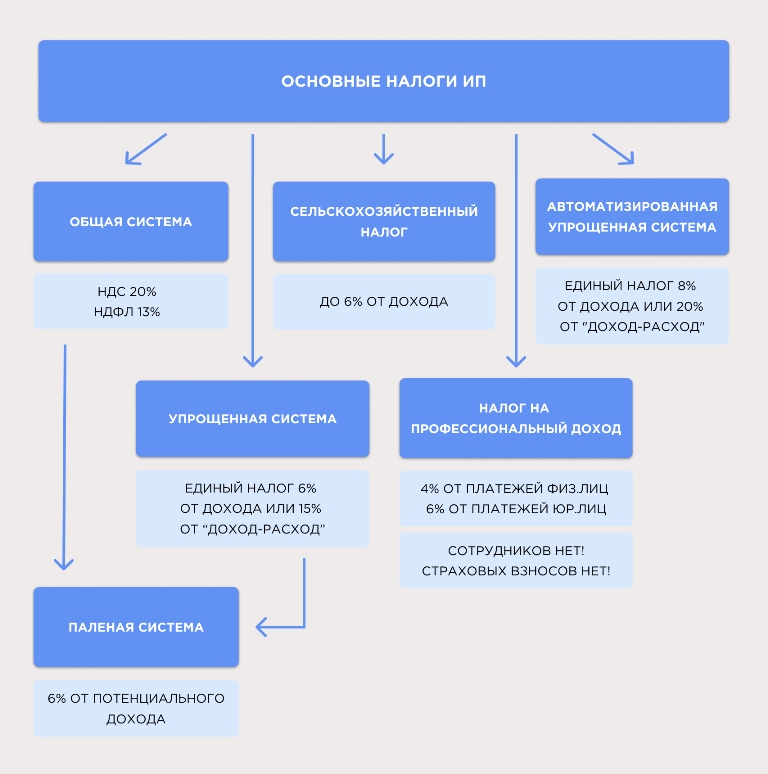

Системы налогообложения для ИП

Предприниматели относятся к малому бизнесу, поэтому для них не вводят единый налог, а предлагают разные системы налогообложения. У каждой свои условия. Расскажем, какой вариант подходит под определённый вид деятельности.

От системы налогообложения зависит налоговая ставка и ограничения на бизнес

ОСН

ОСН — общая система налогообложения. Если ИП после регистрации не переходит на спецрежим, он автоматически становится плательщиком ОСН. Сюда входят НДФЛ, НДС (18 или 10%), транспортный и земельный налоги, а также налог на имущество. Подобный режим подходит крупным предпринимателям. В нём также есть смысл, если имеются выгодные партнёры, работающие с НДС.

На ОСН высокая налоговая нагрузка, сумма бывает в несколько раз выше, чем на другом спецрежиме. Её обычно выбирают, если деятельность не соответствует условиям других систем.

ЕСХН

ЕСХН — единый сельскохозяйственный налог. Особенностью спецрежима является замена целого ряда выплат одним налогом. Бизнесмены платят до 6% от заработка, какая именно будет ставка, зависит от региона. Здесь нет НДФЛ и налога на имущество, которое используется в сельском хозяйстве, платят только НДС и единый налог.

Главное ограничение — статус сельскохозяйственного производителя, его дают не всем. Для перехода на условия этого вида налогообложения необходимо заниматься производством, переработкой и реализацией сельскохозяйственного продукта. Если вы закупаете сырьё у другого поставщика, но сами перерабатываете его, перейти на ЕСХН не получится. Налог будет выше и не удастся получить льготы, в числе которых отсутствие НДФЛ и отчислений за имущество.

Подходит только производителям сельскохозяйственной продукции.

ПСН

ПСН — патентная система налогообложения. Предприниматель получает разрешение на ведение определённого вида бизнеса.

На ПСН бизнесмены платят разово за получение патента, а не высчитывают каждый раз сумму. Налог определяют в зависимости от предполагаемого дохода, это делают сотрудники ФСН. Стоит учитывать, что сумму рассчитывают в зависимости от срока патента — от 1 до 12 месяцев:

- до 6 месяцев — выплачивается вся сумма налога до того, как закончит действовать система налогообложения;

- от 6 до 12 месяцев — ⅓ выплачивается в первые 90 дней действия патента, а остальное до момента окончания разрешения.

Режим помогает сэкономить, если предприниматель занимается сезонной деятельностью, например организацией экскурсий или розничной торговлей. Ставка — от 0 до 6%.

На этот вид налогообложения в основном переходят предприниматели, оказывающие услуги населению. Один предприниматель может получить сразу несколько патентов, но на разные виды деятельности или на один, но в нескольких регионах.

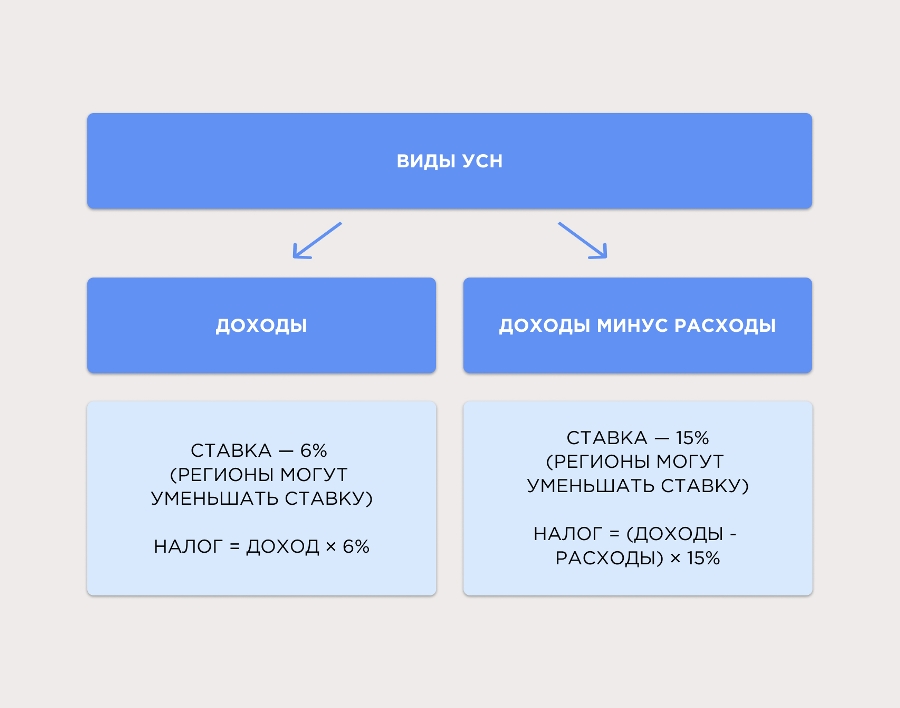

УСН

УСН — упрощённая система налогообложения. Применение УСН возможно при выполнении ряда условий: например, у ИП должно быть не более 130 сотрудников, а доход за год должен составлять менее 200 млн рублей. Актуальный список условий размещается на сайте Федеральной налоговой службы.

Налог платят по одной из двух схем:

- «Доходы». Налоговая ставка составляет 6%. Сумму выплат считают со всех доходов ИП.

- «Доходы минус расходы». Предприниматели платят по налогам только с разницы между доходами и расходами. Ставка равна 15%.

На УСН ставка может меняться в зависимости от региона

По этой системе могут работать все предприниматели, если они не попадают под ограничения по количеству сотрудников или доходам.

АУСН

АУСН — автоматизированная упрощённая система налогообложения. Здесь не придётся считать суммы по всем налогам, уплачивать взносы, сдавать декларации и готовить отчётность. Если предпринимателем будет выбран этот вид налогообложения, его освободят от выездных проверок сотрудниками ФНС. Единый налог рассчитывает ФНС, затем предпринимателю приходит счёт, он должен проверить его и оплатить. Расчёт по упрощённой системе происходит каждый месяц.

АУСН работает только в Москве, Татарстане и Калужской области, поскольку это экспериментальная система уплаты отчислений в ФНС. Доступна предпринимателям, у которых не больше пяти работников, а доходы в год — до 60 млн рублей.

Ставка по налогам будет выше, чем на УСН:

- «Доходы» — 8%;

- «Доходы минус расходы» — 20%.

Подходит всем, кто не попадает под ограничения по территории, числу сотрудников и годовому доходу.

НПД

НПД — налог на профессиональный доход. Предпринимателей на этой системе налогообложения называют самозанятыми, они могут иметь статус ИП, но это необязательно. НПД — экспериментальный режим, он действует до 2028 года. Предприниматели платят налог, заменяющий НДС и НДФЛ.

По НПД можно работать, если у предпринимателя нет наёмных сотрудников и сумма доходов за год не превышает 2,4 млн рублей. Ставка: 4%, если доход получен от физлица, 6% — с поступлений от компаний и ИП.

Те, кто впервые регистрирует самозанятость, сначала платят налоги по сниженной ставке. Им полагается вычет в 10 000 рублей: с каждого платежа вычитается сумма, пока не закончится этот бонус от государства. При работе с физлицами чек уменьшается на 1%, а с юрлицами и ИП — на 2%.

Подходит предпринимателям, продающим товары собственного производства, выполняющим работы или оказывающим услуги.

Схема выбора системы налогообложения

Поэтапно расскажем, как предпринимателю определиться с видом налогообложения:

- Посмотрите, подходит ли ваш бизнес под патент или налог на профессиональный доход. По ним предприниматели платят до 6%.

- Если вид деятельности подходит, проверьте ограничения. Налог по ПСН недоступен для тех, кто продаёт или производит изделия из драгметаллов, и предпринимателей, которые работают с товарами, подлежащими маркировке (лекарства, меха, обувь). По НПД самозанятые не могут перепродавать товары или сдавать в аренду нежилые помещения.

- Если эти виды не подходят, платите налоги, будучи на УСН или АУСН. Останется выбрать между налогом на «Доходы» или «Доходы минус расходы». Если на издержки уходит больше половины прибыли, лучше остановиться на втором варианте. Ограничения — численность сотрудников до 130 человек и доход менее 200 млн рублей в год. На АУСН сумму доходов ограничили, поэтому такая система подходит тем, кто зарабатывает не более 6 млн рублей в год, а в подчинении у него до пяти человек.

- Тем, кто работает с сельским хозяйством, выгоднее всего оплачивать налог на доходы по ЕСХН. Основное ограничение — получение такого статуса, потому что надо заниматься производством, переработкой и реализацией продукции.

- Если ни один вариант не устраивает, платите налоги по ОСН. Ещё это выгодный вариант для тех, кто хочет работать с компаниями, которые платят НДС.

Первоначально ИП должен определиться с системой налогообложения, опираясь на вид деятельности. На сумму налога влияет наличие или отсутствие сотрудников. ИП без сотрудников платит значительно меньше, так как не нужно делать отчисления, связанные с заработной платой.

Автор: редакция «УБРиР для бизнеса»

- Письмо в банк

- Онлайн Чат

- Заказать Звонок