От выбранного города зависят предложения банка.

От выбранного города зависят предложения банка.

Может ли индивидуальный предприниматель получить налоговый вычет

Многие считают, что налоговый вычет могут получить только физические лица, например, за покупку квартиры, медицинскую помощь, обучение. При этом не все знают, что налоговый вычет положен и индивидуальным предпринимателям. Рассказываем, какие затраты и при каких условиях предприниматели могут частично вернуть.

Содержание:

От чего зависит право на налоговый вычет

Вычеты для ИП на УСН и патенте

От чего зависит право на налоговый вычет

Основная суть налоговых вычетов — уменьшение налоговой базы, которую платит человек, вне зависимости от того, предприниматель он или физлицо. Процент от налога, который уже был уплачен, государство вернёт на счёт налогоплательщика.

Право на налоговый вычет зависит от того, платит ли ИП НДФЛ с доходов на предпринимательскую деятельность или нет.

Вычеты для ИП на ОСНО

Индивидуальные предприниматели, работающие на общей системе налогообложения, платят НДФЛ и имеют право на следующие вычеты: профессиональный, социальный, имущественный, стандартный, инвестиционный.

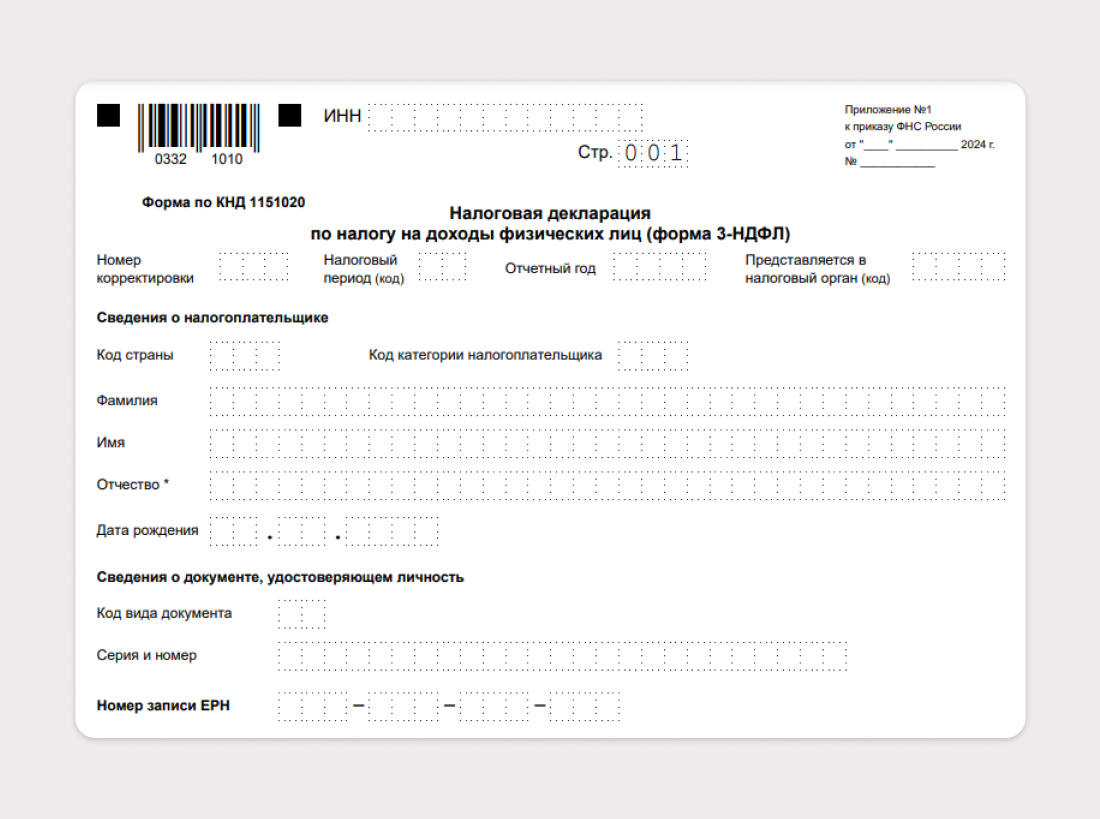

Чтобы подать заявку на налоговый вычет, предпринимателям нужно обратиться в орган ФНС, в котором они состоят на учёте. Понадобится только верно заполненная декларация 3-НДФЛ. С 2025 года её нужно заполнять по новой форме, утверждённой приказом ФНС России от 19.09.2024 № ЕД-7-11/757@.

Форму декларации 3-НДФЛ и порядок её заполнения можно найти на сайте ФНС

Имущественный вычет. Его можно получить при строительстве или покупке жилого дома, квартиры, комнаты или даже доли в них (ст. 220 НК РФ).

Размер вычета — 13% от стоимости недвижимости, но не больше установленного предела:

- Максимальная сумма расходов на новое строительство и приобретение жилья — 2 млн рублей. Вернуть предприниматель сможет не более 260 000 рублей.

- Максимальная сумма расходов при погашении процентов по целевому кредиту — 3 млн рублей. В этом случае налоговый вычет не может превышать 390 000 рублей.

Пример: У Ольги свой салон красоты, она работает как ИП на ОСНО. За 2023 год она заплатила НДФЛ в размере 600 000 рублей. А в марте 2024 года Ольга купила квартиру за 6 млн рублей. Она имеет право на налоговый вычет в размере 260 000 рублей.

Получить имущественный налоговый вычет на покупку недвижимости можно только один раз. Для подтверждения будут нужны договор о приобретении, свидетельство о собственности, копии платёжных документов из банка о расходах на покупку или строительство жилья.

Стандартные вычеты. Они есть нескольких видов:

- Для граждан, сдавших нормативы ГТО. Размер вычета составляет 18 000 рублей за год.

- Для льготных категорий граждан (п. 1 ст. 218 НК РФ). Размер вычета зависит от льготной категории. Например, пострадавшие при аварии на Чернобыльской АЭС могут получить 3000 рублей ежемесячно, а Герои России — 500 рублей.

- Для родителей несовершеннолетних детей и детей-инвалидов. Сумма вычета фиксированная и предоставляется каждый месяц. Пользоваться таким вычетом могут налоговые резиденты РФ, чей доход не превышает 450 000 рублей с начала года. Родители и усыновители могут получать ежемесячный вычет: 1400 рублей на первого ребёнка, 2800 — на второго, 6000 рублей — на третьего и последующих детей и 12 000 на ребёнка-инвалида.

Пример: Наталья зарегистрировала ИП в 2023 году и открыла ателье. В 2024 году с января по апрель её доход не превышал 450 000 рублей, а с мая по декабрь она заработала 1,5 млн рублей. У Натальи есть дочь 9 лет, поэтому она имеет право на налоговый вычет в размере 1400 рублей за каждый месяц. Однако получить его она сможет только за период с января по апрель, когда её доход не превышал 450 000 рублей.

Профессиональный вычет. С 2025 года этот вычет могут получить не только ИП на ОСНО, но и лица без статуса ИП, которые фактически ведут предпринимательскую деятельность. Такое уточнение внесено в ст. 221 НК РФ. Например, эти поправки могут действовать для граждан России, которые зарабатывают на сдаче жилья в аренду без перехода на ИП или НПД. Однако для этого ИФНС должна признать их деятельность предпринимательской.

Профессиональный вычет может быть двух видов:

- От размера фактических расходов. ИП должен подтвердить их документами и показать, что они напрямую относятся к предпринимательской деятельности.

- 20% от общей суммы доходов, если предприниматель не может подтвердить расходы.

Пример: Олег работает как ИП, у него своя сеть автомастерских. В 2024 году его доход составил 3 млн рублей. При этом 1 млн рублей он потратил на покупку запчастей и может воспользоваться профессиональным вычетом на эту сумму, т. к. приобретение запчастей относится к его предпринимательской деятельности. Олег может вернуть 13% с 1 млн рублей, если он уже оплатил налог со всей суммы дохода. Либо сразу учесть налоговый вычет, предоставить подтверждающие документы и заплатить НДФЛ с 2 млн рублей.

Социальный вычет. Его можно получить раз в год на образование, лечение, страхование. Максимальная сумма вычета на обучение ребёнка в 2025 году составляет 110 000 рублей в год. А размер вычета на собственное обучение, лечение и страхование — 150 000 рублей. Подробнее об этом — в справочнике КонсультантПлюс.

Например, предприниматель купил курс повышения квалификации и потратил на него 150 000 рублей, он может вернуть 13% — 19 500 рублей.

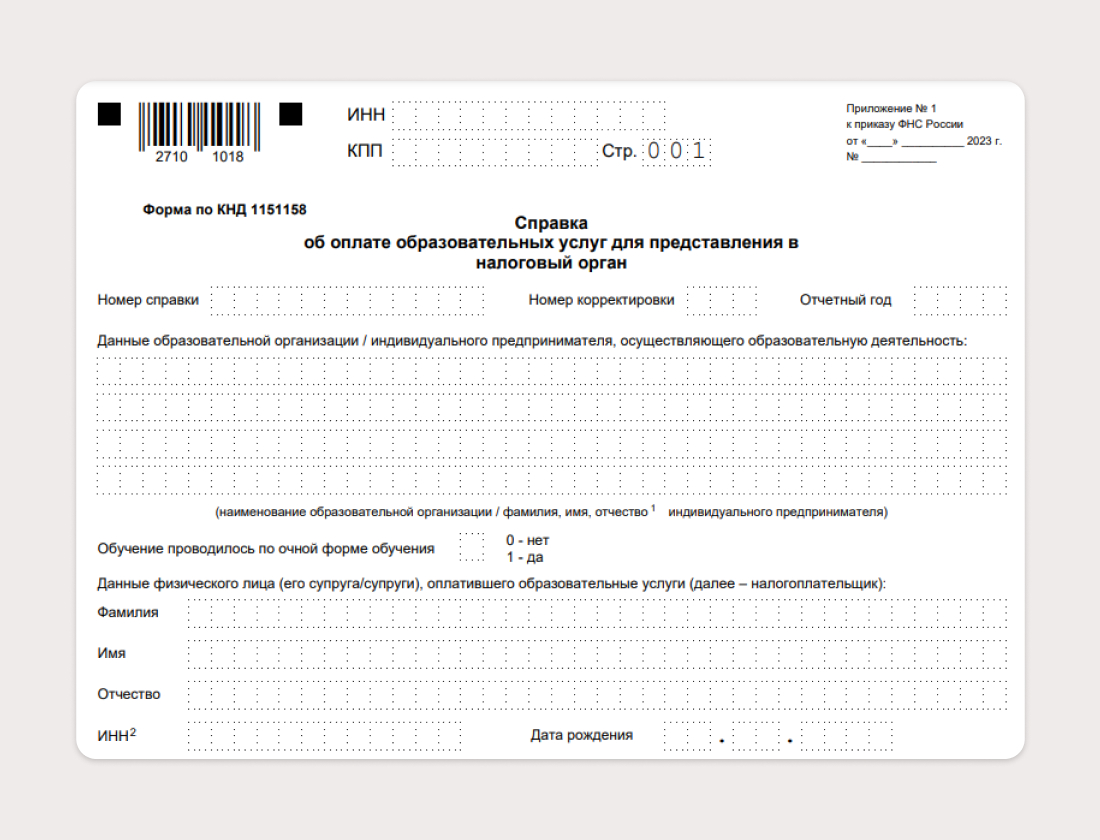

Для получения социального вычета больше не нужны копии договоров и чеки. Достаточно предоставить в налоговую службу справку об оплате услуги — для каждой из них Федеральной налоговой службой установлена своя форма. Полную информацию можно получить на сайте ФНС.

Утверждённая ФНС форма справки об оплате образовательных услуг

Вычеты для ИП на УСН или патенте

ИП на УСН и на патенте НДФЛ не платят, поэтому на обычных условиях налоговый вычет получить не могут. Однако есть несколько исключений:

- Если кроме предпринимательской деятельности у ИП есть другие источники дохода, с которых он платит 13%. Например, если предприниматель сдавал квартиру и получал с этого доход, но при этом в его кодах деятельности нет «Аренды жилых помещений», он может уменьшить сумму своего налога.

- Если ИП дополнительно работает по найму и получает зарплату, с которой работодатель платит НДФЛ.

В этих случаях, если ИП платит НДФЛ, он может получить налоговый вычет за лечение, обучение, стандартный вычет на детей, имущественный и другие виды вычетов.

Оформить налоговый вычет можно самостоятельно. Однако быстрее и проще сделать это через сервис «TOTAL Помощник» от УБРиР. Воспользоваться услугой могут только клиенты банка. Специалисты составят за вас декларации по форме 3-НДФЛ и окажут правовую поддержку при камеральной проверке.

«TOTAL Помощник» будет полезен не только в оформлении налогового вычета, но и в других жизненных ситуациях:

- есть вопросы по накоплениям и страхованию;

- нужны онлайн-консультации врача или психолога;

- сломался автомобиль, нужен эвакуатор;

- сломался ключ в замке или потекли трубы и нужен мастер;

- интересует лечение домашнего питомца;

- требуется обменять некачественный товар.

Стоимость сервиса зависит от выбранного тарифа:

- «Базовый» на 1 месяц — 3000 рублей;

- «Стандартный» на 1 год — 10 000 рублей;

- «Расширенный» на 1 год — 15 000 рублей.

Подробности уточняйте в отделениях банка УБРиР.

Автор: редакция «УБРиР для бизнеса»

Подпишитесь на социальные сети «УБРиР для бизнеса»: ВКонтакте и Telegram

- Письмо в банк

- Онлайн Чат

- Заказать Звонок