От выбранного города зависят предложения банка.

От выбранного города зависят предложения банка.

Отчетность ИП: какие документы и когда сдавать

Согласно российскому законодательству всем предпринимателям необходимо предоставлять отчеты в контролирующие службы. Важно делать это своевременно, чтобы не получить штраф за просрочку и пени. Рассмотрим, какую отчетность ИП на ОСН, УСН, ЕСХН сдают в налоговую, и какие сроки сдачи предусмотрены в 2024 году.

ОСН

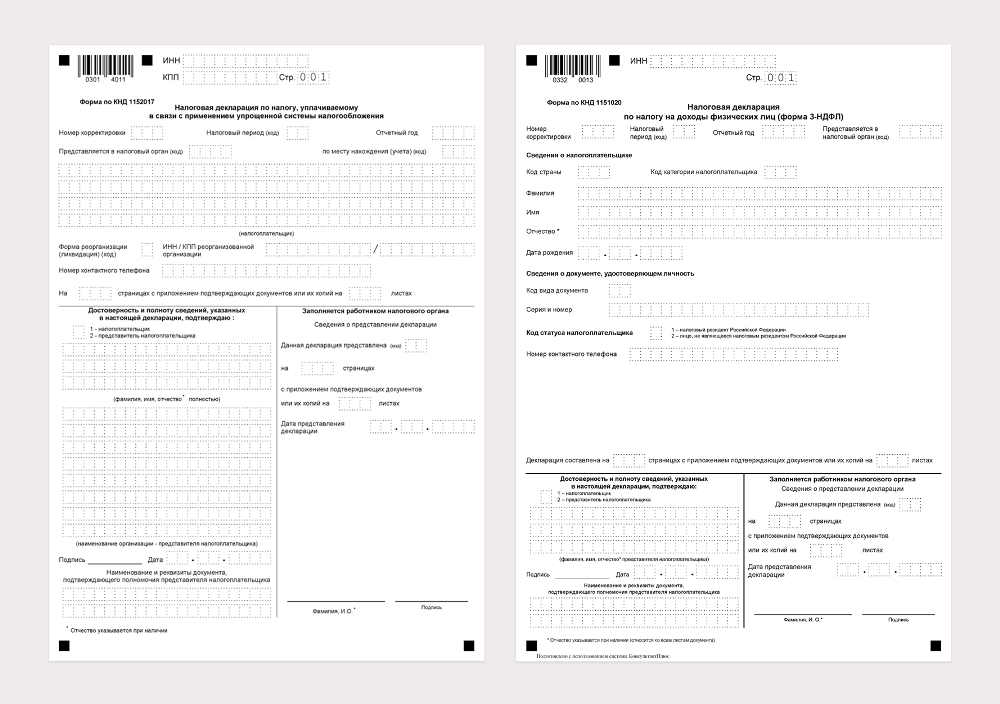

ОСН или Общая система налогообложения подразумевает, что предприниматель полностью ведет бухучет и платит все обязательные налоги, которые предусмотрены российским законодательством. ОСН выбирают бизнесмены, заинтересованные в сделках с НДС. Если сотрудников нет, вот какие декларации включает в себя налоговая отчетность ИП на ОСН:

- НДС (составляют и сдают каждый квартал в отчетном году);

- 4НДФЛ (для сдачи дается один месяц с начала работы предпринимателя);

- 3НДФЛ (составляется до 30 апреля, если эта дата выпадает на выходной день – она переносится, актуальная информация по переносам публикуется в соответствующем разделе на сайте ФСН).

Если в штате имеются сотрудники, то к перечисленным отчетам добавляется форма 2-НДФЛ. Она составляется по всем штатным работникам и передается в налоговый орган до 1 апреля года, следующего за истекшим налоговым периодом. Также необходимо предоставлять ежегодно до 20 января* сведения о численности сотрудников.

УСН

Небольшим объемом отличается налоговая отчетность ИП на режиме УСН. Бизнесмену не нужно платить имущественный налог и НДС. Ежегодно составляется декларация по УСН, но для ее подготовки потребуется грамотный учет доходов и сделанных расходов. На каждого сотрудника подается также форма 2НДФЛ.

Отчеты на упрощенной системе налогообложения без штатных работников будут состоять из ежегодных деклараций по УСН, за сотрудников подавать ничего не нужно, ведь предприниматель ведет деятельность самостоятельно.

ЕСХН

Индивидуальные предприниматели, которые применяют единый сельскохозяйственный налог, сдают декларацию. В ней указывают учитываемые доходы, расходы, налоговую базу, а также убыток за предыдущий год, если он есть, который уменьшает ее. ИП должен сам следить за корректностью подаваемых сведений. Сдавать документы в налоговую нужно до 28 марта года, который идет после отчетного.

На ЕСХН может действовать сдача дополнительной документации. Если индивидуальный предприниматель обязан выплачивать НДС, он сдает отчет по налогу на добавленную стоимость.

Отдельный случай — когда есть сотрудники. Тогда необходимо сдавать в ФНС расчет по страховым взносам за наемных работников и 6-НДФЛ.

Отчеты в Социальный фонд России (СФР)

1 января 2023 г. Пенсионный фонд и Фонд социального страхования объединились в одну организацию — Социальный фонд России. Кроме Федеральной налоговой службы, предприниматель должен составлять документы в СФР, если у него есть штатные работники.

Подается отчет по форме ЕФС-1. Он содержит сведения по взносам и заменяет документы, которые действовали ранее: СЗВ-ТД, СЗВ-СТАЖ, ДСВ-3, ФСС. Сроки сдачи следующие:

- Раздел 1, подраздел 1.1 — ежемесячно: подавать форму нужно не позже 25 числа месяца, который идет после отчетного, при переводе и других кадровых мероприятиях; на следующий день после приема на работу или увольнения работника.

- Подраздел 1.3 — ежемесячно не позже 25 числа месяца, идущего после отчетного.

- Подраздел 1.2 и раздел 2 — ежегодно не позже 25 января года, который следует за отчетным.

- Раздел 1, подраздел 3 и раздел 2 — ежеквартально не позже 25 числа месяца, следующего после отчетного квартала.

Предусмотрен перенос срока, если последний день сдачи выпадает на выходной или праздник. В таком случае штраф за просрочку и пени начислены не будут.

Предприниматель с сотрудниками также сдает отчетность по форме ПСВ — персонифицированный отчет. Он содержит данные обо всех выплатах работнику. Подать ПСВ нужно каждый месяц до 25 числа месяца, следующего за отчетным. Например, за апрель — до 25 мая, если день не приходится на выходной или праздник.

Нулевая отчетность

Если бизнесмен не работает, он все равно подает отчеты в установленный срок. Но все документы, которые нужно сдавать, будут содержать нулевые значения по доходам и другим полям. Это касается деклараций по ОСН и УСН.

Составлять документы нужно по утвержденной форме — шаблоны доступны на сайте ФНС

Какую отчетность сдавать ИП с любой системой налогообложения

Все индивидуальные предприниматели сдают налоговую декларацию. Ее форма и содержание, а также сроки сдачи отчетности в 2024 году зависят от системы налогообложения. Вот какими они могут быть.

На ОСН. Сдают две декларации. 3-НДФЛ подают до 30 апреля года, следующего за отчетным: за 2023 г. документы необходимо отправить до 30 апреля 2024 года.

→ Скачать шаблон декларации 3-НДФЛ с сайта ФНС

Налоговая декларация НДС сдается в конце каждого квартала: в 2024 году — до 25 апреля, 25 июля, 25 октября 2024 года и до 27 января 2025 г.

→ Скачать шаблон декларации НДС с сайта ФНС

На режиме УСН. Сдают декларацию по доходам на УСН. Это нужно сделать до 25 апреля года, который следует за отчетным. По доходам и налогам за 2023 г. срок сдачи — до 25 апреля 2024 года.

→ Скачать шаблон декларации УСН с сайта ФНС

На ЕСХН. Сдают декларацию по доходам на ЕСХН до 28 марта года, следующего за отчетным.

→ Скачать шаблон декларации ЕСХН с сайта ФНС

На ПСН. Патентная система налогообложения — единственное исключение. ИП, которые используют ее, не нужно подавать документы, сумма налога рассчитывается от потенциального дохода, а не от реального, и зависит от региона, в котором ведется деятельность.

Также индивидуальные предприниматели в течение всего срока бизнес-деятельности обязаны вести Книгу учета доходов и расходов (КУДиР). Ее не нужно сдавать, как отчетность, но при проверке ее могут потребовать. Это особенно важно для ИП с режимом УСН Доходы минус расходы.

Каким способом отправлять документы

Есть несколько вариантов, как подать отчетность ИП в налоговую, чтобы работники ФНС получили ее.

Лично. Собрать документы, приехать в отделение ФНС и передать их налоговому инспектору. Личная сдача подойдет, если вы живете недалеко от учреждения и не хотите разбираться с почтой или электронной отчетностью.

По почте. Отправьте отчетность ИП заказным письмом с уведомлением о вручении на адрес нужного отделения налоговой. Сделайте две копии документов: одну оставляете себе, другую отсылаете с описью вложения. Датой подачи будет считаться день, когда письмо приняли на почте для отправки.

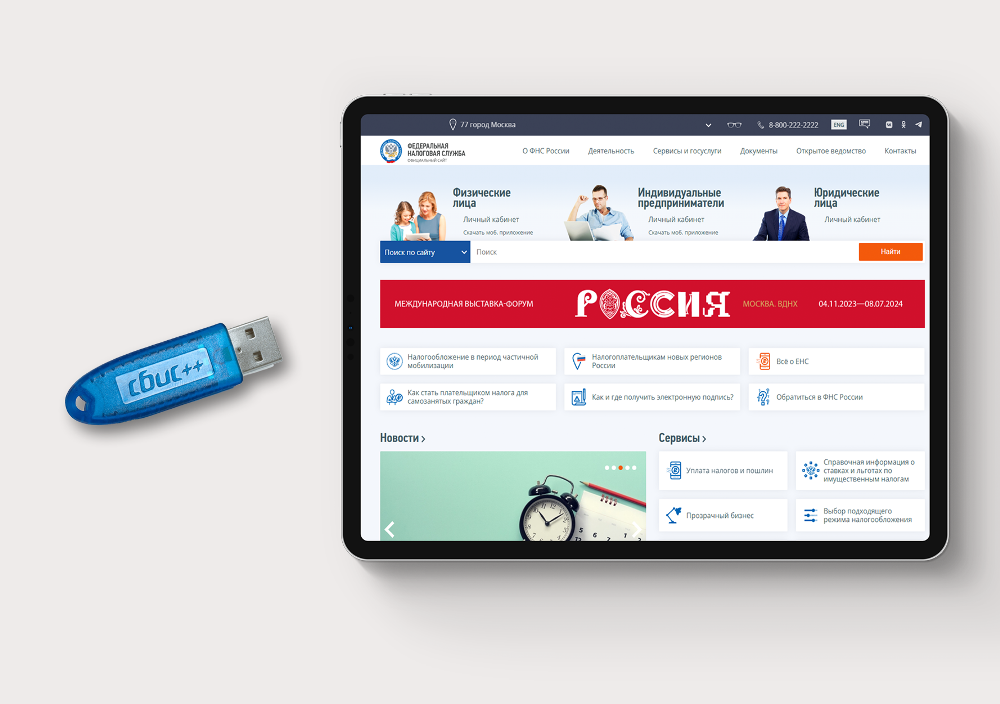

С помощью онлайн-бухгалтерии. У многих банков есть услуга, при которой они могут отправить отчетность ИП в электронном виде за вас. В УБРиР для бизнеса есть сервис СБИС — бухгалтерия, ЭДО и отчетность в одной системе.

Чтобы сдать отчетность онлайн, нужна квалифицированная электронная подпись (КЭП): она доказывает, что документы были переданы от вашего имени.

Оформление КЭП — платная услуга, а еще подпись действует в течение ограниченного срока. Поэтому получать ее есть смысл, только если вы регулярно отправляете отчетность ИП и другие электронные документы: используете ОСН и подаете декларацию НДС каждый квартал. Чтобы отправить один документ за год, как сдают на УСН, электронная подпись для предпринимателя невыгодна.

Через сайт ФНС. На портале есть личный кабинет, где можно отправить отчетность ИП. Понадобится квалифицированная электронная подпись.

Оформить электронную подпись можно в налоговой или в частных центрах

Выводы

Количество отчетов, которые регулярно должен готовить предприниматель, зависит от режима налогообложения. Также значение имеет наличие сотрудников. При их отсутствии объем отчетов будет минимальным. Но даже если предприниматель на УСН, они должны быть правильно подготовлены и своевременно отправлены в контролирующие органы, чтобы не получить штраф за просрочку и не тратить время на повторное заполнение при неверных значениях.

*Информацию о сроках уточняйте на официальных сайтах nalog.ru, sfr.gov.ru, возможны изменения.

Автор: редакция «УБРиР для бизнеса»

- Письмо в банк

- Онлайн Чат

- Заказать Звонок