От выбранного города зависят предложения банка.

От выбранного города зависят предложения банка.

Что такое налоговая декларация: кто и когда должен её подавать

Налоговая декларация служит основой для расчёта налоговых обязательств и позволяет государству контролировать уплату налогов. Правильное заполнение документа позволяет избежать штрафов и последствий за несвоевременную или неверную подачу. В статье рассказали о видах и особенностях налоговых деклараций для бизнеса.

Содержание:

Что такое налоговая декларация

Кто обязан подавать налоговую декларацию

Где подавать налоговую декларацию

Где получить помощь при заполнении налоговых деклараций

Что такое налоговая декларация

В экономической сфере чаще всего употребляют определение налоговой декларации. Простыми словами, налоговая декларация — это официальный документ, в котором налогоплательщик сообщает о своих доходах, расходах и налоговых обязательствах.

Декларация помогает бизнесу анализировать свою финансовую деятельность, планировать будущие расходы и доходы, оптимизировать налогообложение. Налоговые органы узнают из декларации, правильно ли компания платит налоги.

Кто обязан подавать налоговую декларацию

Каждый бизнес обязан платить налоги. Разберём, в каких случаях следует декларировать доходы.

По Налоговому кодексу РФ задекларировать доходы должны:

- все российские юридические лица, например ООО, АО, ПАО;

- индивидуальные предприниматели, даже если они не работали и не получили доход за календарный год;

- нотариусы, адвокаты и другие специалисты, занимающиеся частной практикой.

Кроме того, подавать налоговую декларацию обязаны иностранные организации, которые:

- получают доход в РФ;

- являются налоговыми резидентами РФ;

- фактически находятся и работают в РФ.

Не все предприниматели должны декларировать доходы. Освобождены от подачи налоговой декларации:

- компании на специальном налоговом режиме — ЕСХН, УСН;

- плательщики налога на игорный бизнес;

- участники проекта «Инновационный центр „Сколково“»;

- налогоплательщики, зарегистрированные на территории Курильских островов.

Виды налоговых деклараций

Есть разные системы налогообложения, например традиционная, или общая, — ОСН, упрощённая — УСН, патентная — ПСН и другие. Разберём виды налоговых деклараций для ИП и юрлиц на примере ОСН, потому что на этом режиме подаются все эти виды деклараций.

3-НДФЛ

Налог на доходы физических лиц — налоговая форма, которую обязаны подавать физические лица и индивидуальные предприниматели. Используется для отчёта о доходах, полученных за календарный год.

НДФЛ рассчитывается по формуле:

Размер налога = Ставка налога × Налоговая база

Налоговая база — это доходы, на которые начисляются налоги.

Существует два метода учёта налоговой базы:

- кассовый метод, когда учитывают фактические доходы и расходы в отчётном периоде;

- накопительный метод, когда учитывают все суммы, право на получение которых возникло у налогоплательщика в налоговом периоде независимо от их фактического поступления.

Согласно ст. 224 НК РФ в России установлено пять налоговых ставок: 9, 13, 15, 30 и 35%.

Ставку 9% применяют к доходам, полученным в виде процентов по облигациям, 30% — для налоговых нерезидентов РФ и дохода по ценным бумагам, 35% — к выигрышам и призам.

Стандартная налоговая ставка для ИП составляет:

- 13% от налоговой базы, равной или меньшей 5 млн рублей;

- 650 тысяч рублей и 15% от налоговой базы свыше 5 млн рублей.

Пример расчёта НДФЛ для ИП на ОСН

Предприниматель заработал за год 6,5 млн рублей, из них документально подтвердил расходы на 2 млн рублей.

Налоговая база = Доходы − Расходы

6,5 − 2 = 4,5 млн рублей

Поскольку налоговая база меньше 5 млн рублей, применяется ставка 13%.

4,5 × 0,13 = 585 000 рублей — размер налога, который должен уплатить ИП.

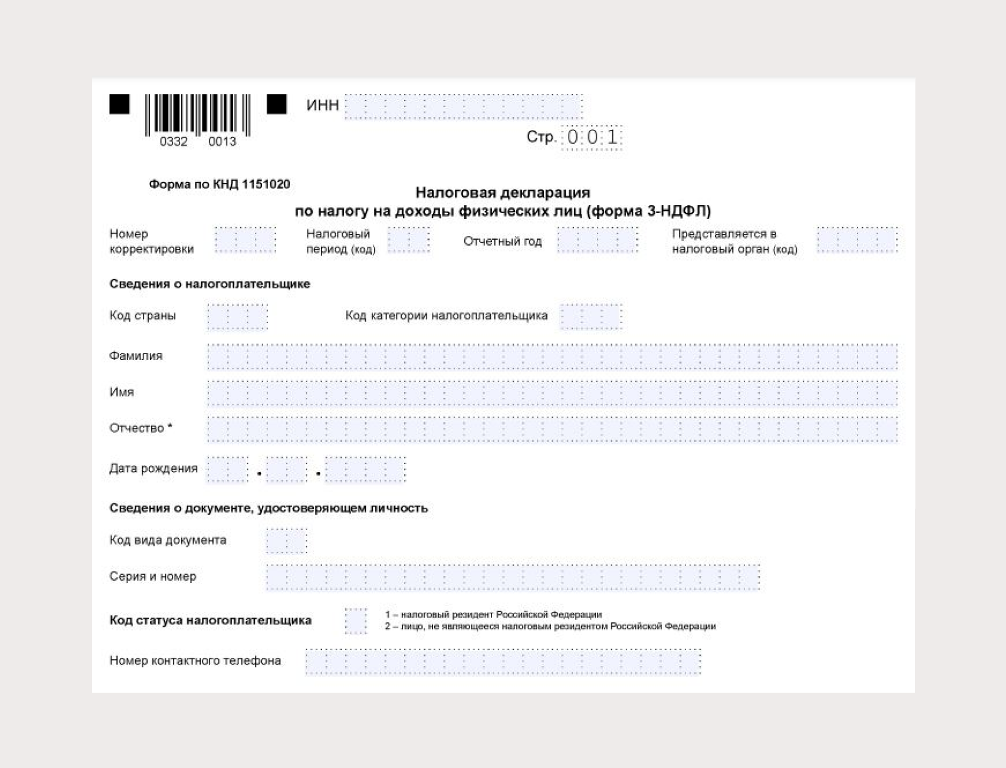

Утверждённая форма налоговой декларации по форме 3-НДФЛ объёмом 16 листов

Налоговая декларация по НДС

НДС — налог на добавленную стоимость, который платят организации и ИП на ОСН. Налогоплательщики уплачивают внутренний НДС, начисленный за продажу товаров в России, и внешний — за ввоз товаров на территорию РФ. Если выручка за три последовательных месяца меньше двух миллионов рублей, то ИП и юрлица освобождаются от уплаты этого налога.

НДС рассчитывается по формуле:

НДС = Ставка НДС × Добавленная стоимость

Налоговая база определяется либо на день уплаты, либо на день отгрузки, в зависимости от того, что произошло раньше.

Согласно ст. 164 НК РФ в России установлено три ставки налога на добавленную стоимость: 0, 10 и 20%. ИП и организации платят НДС по ставке:

- 0% при продаже товаров за пределы территории РФ и в свободной таможенной зоне;

- 10% при реализации продуктов питания, детских и медицинских товаров, печатных изданий и книг;

- 20% для всех остальных товаров.

Пример расчёта НДС для ИП на ОСН

Предприниматель купил товар у поставщика за 100 000 рублей.

НДС поставщика = 100 000 × 20% = 20 000 рублей.

Получается, всего предприниматель заплатил поставщику 120 000 рублей.

Этот же товар ИП продал за 150 000 рублей.

НДС ИП = 150 000 × 20% = 30 000 рублей.

Всего предприниматель продал товар на сумму 180 000 рублей.

Добавленная стоимость = Сумма продажи − Сумма покупки.

180 000 − 120 000 = 60 000 рублей.

НДС рассчитывается по формуле:

НДС = 60 000 × 20% = 12 000 рублей.

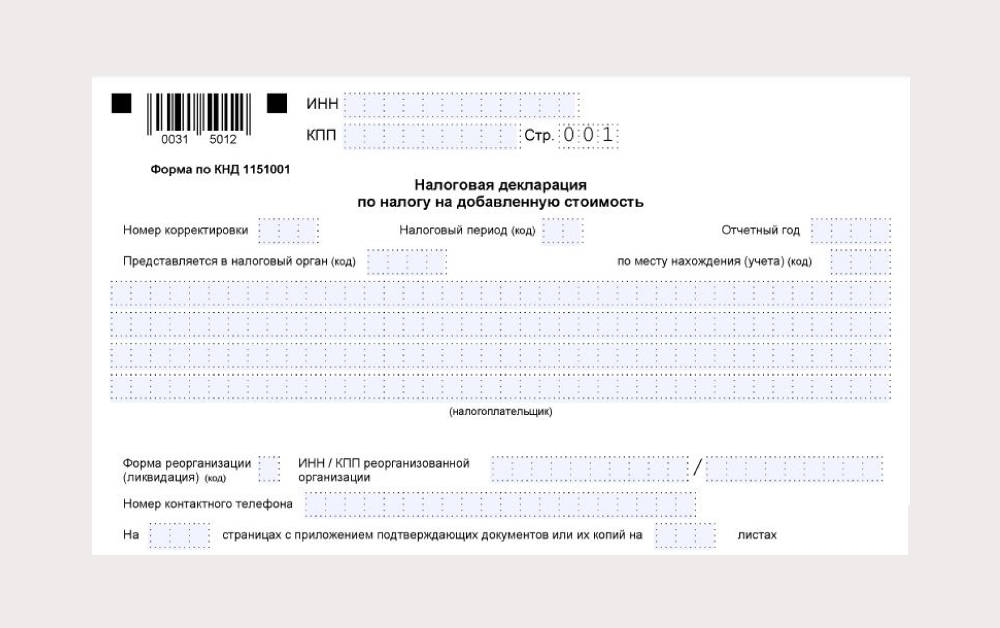

Утверждённая форма налоговой декларации по налогу на добавленную стоимость состоит из 11 листов и 7 разделов

Декларация по налогу на имущество организаций

Документ подают юридические лица и ИП, обладающие недвижимостью, которая облагается налогом по ст. 374 НК РФ. Это могут быть жилые и нежилые помещения. Например, офисы, заводы, склады, торговые центры, недвижимость, которую используют для ведения бизнеса или сдают в аренду или лизинг.

Налоговая база определяется исходя из среднегодовой или кадастровой стоимости имущества. Во втором случае юрлицам и ИП декларацию подавать не надо.

Если налоговая база определяется из среднегодовой стоимости имущества, налог рассчитывается по формуле:

Налог на имущество за год = Среднегодовая стоимость × Налоговая ставка

Среднегодовую стоимость считают по остаточной стоимости имущества в соответствии с установленным порядком ведения бухучёта. Налоговая ставка в таком случае зависит от региона и не превышает 2%.

Пример расчёта налога на имущество организации для ООО на ОСН

Организация владеет офисным зданием. Чтобы определить среднегодовую стоимость имущества, сначала надо посчитать сумму остаточной стоимости на первое число каждого месяца. Для простоты расчётов возьмём 13 000 000 рублей.

Эту сумму нужно разделить на количество периодов: число месяцев в отчётном периоде, увеличенное на единицу. Если считать за год, то делить надо на 13. Получим 1 000 000 рублей — это среднегодовая стоимость имущества.

Налоговая ставка — 2%, налог рассчитывается по формуле:

1 000 000 × 0,02 = 20 000

Организация должна уплатить 20 000 рублей налога на имущество за год.

➔ Скачать форму налоговой декларации на имущество организаций.

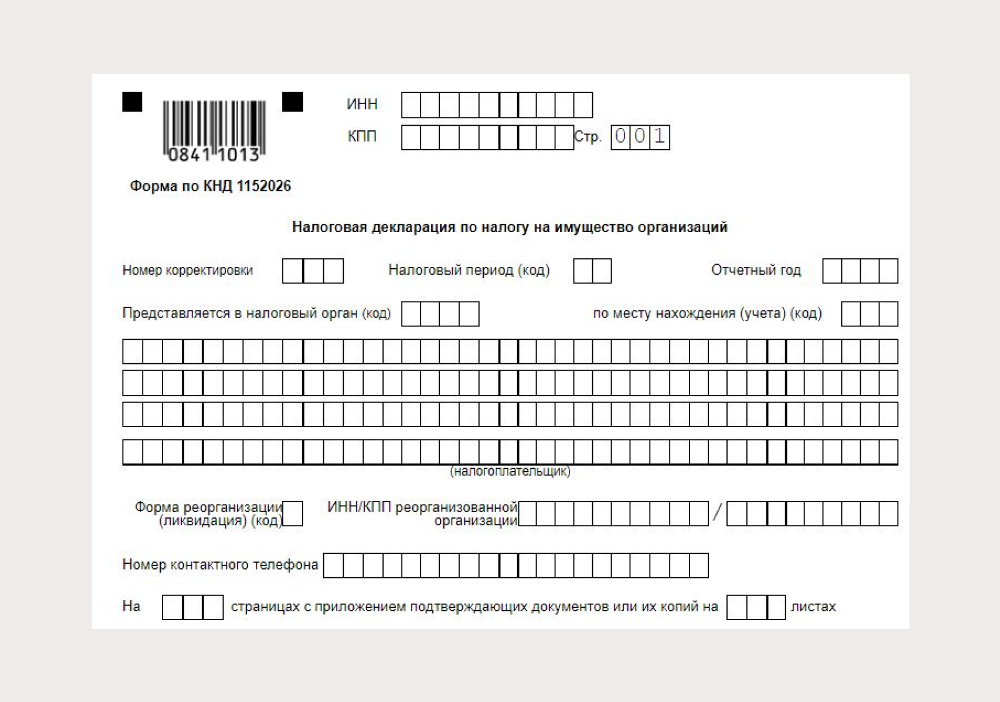

Утверждённая форма налоговой декларации по налогу на имущество организаций содержит четыре раздела на семи листах

Декларация по налогу на прибыль организаций

Юридические лица и ИП на ОСН подают документ по итогам года или после каждого отчётного периода, с установленными сроками для подачи. Налог на прибыль организации регулируется статьями гл. 25 НК РФ. Декларацию надо подавать в любом случае, даже если доход равен нулю.

Размер налога = Ставка налога × Налоговая база

Налоговая база — разница между доходами и расходами за отчётный период. Стандартная налоговая ставка — 20%.

Пример расчёта налога на прибыль организаций для ИП на ОСН

Доходы за год — 2 000 000 рублей.

Расходы за год — 1 000 000 рублей.

Налоговая база = 2 000 000 − 1 000 000 = 1 000 000 рублей.

Размер налога рассчитывается по формуле:

1 000 000 × 0,2 = 200 000 рублей.

Организация должна уплатить 200 000 рублей налога на прибыль организаций за год.

➔ Скачать форму налоговой декларации по налогу на прибыль организаций.

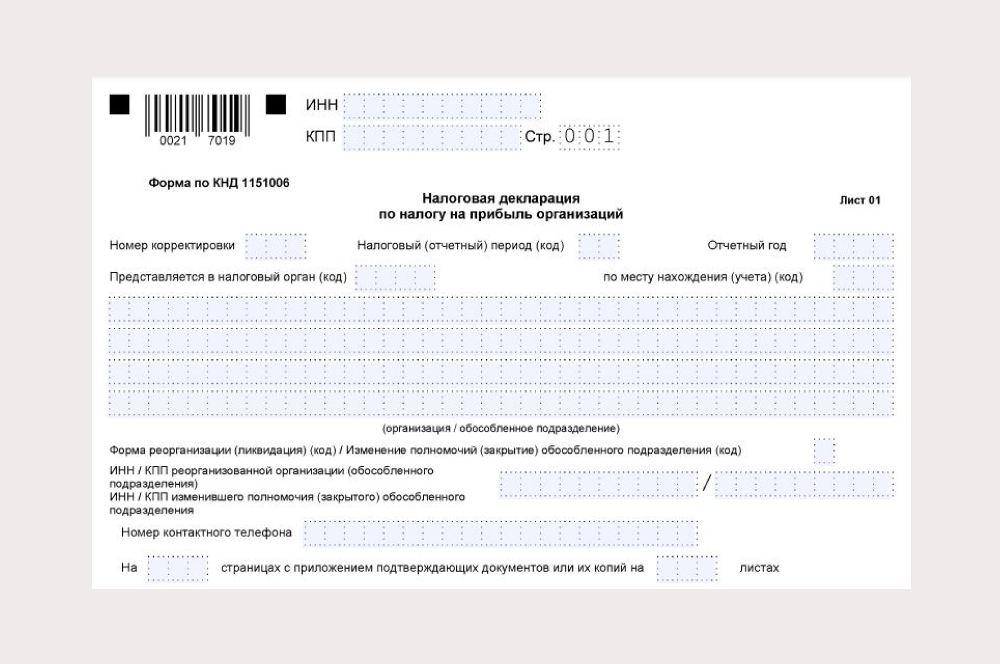

Утверждённая форма налоговой декларации по налогу на прибыль организаций, объём — 46 листов

Таможенная декларация

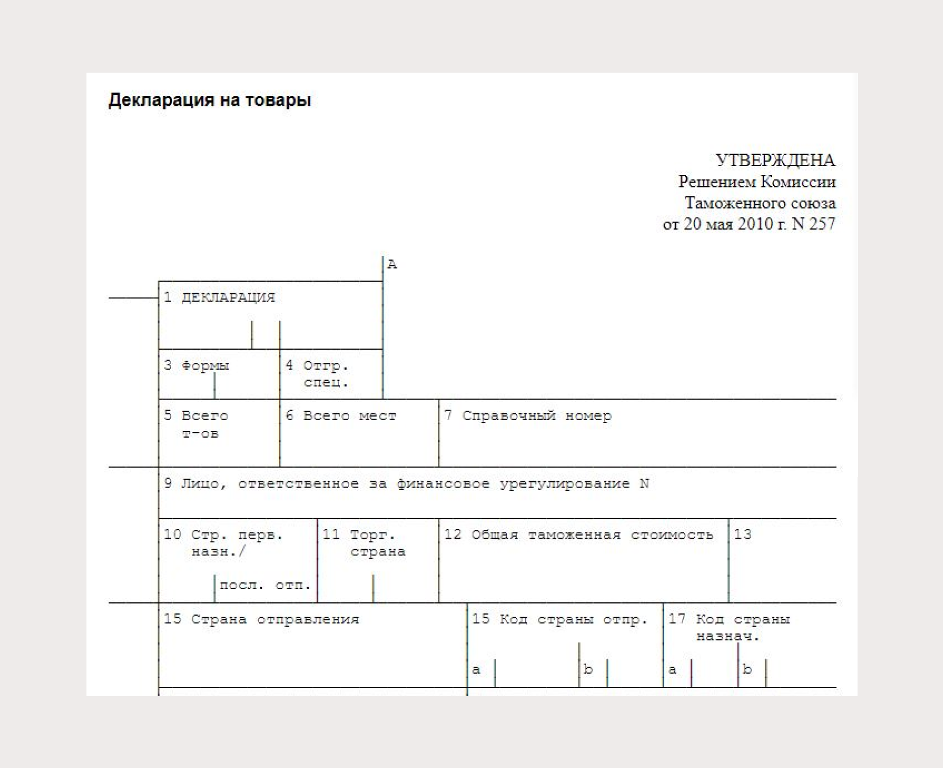

Таможенная декларация — это документ, который необходимо заполнять для декларирования товаров при их ввозе или вывозе через границу РФ. Юридические лица и индивидуальные предприниматели заполняют и подают декларацию на товары в электронном виде через личный кабинет участника ВЭД. Её форма и порядок заполнения утверждены Комиссией Таможенного Союза.

Утверждённая форма таможенной декларации на товары

Для заполнения нужно заранее определить код товара по ТН ВЭД, подготовить разрешительные документы и уплатить таможенные платежи. В декларации указывают цель ввоза или вывоза и информацию о товаре: тип, вес, стоимость, страну происхождения. Ошибки в декларации могут привести к задержкам товара на границе и дополнительным проверкам со стороны таможенных органов.

Где подавать налоговую декларацию

Налоговую декларацию можно оформить и подать лично или онлайн:

В бумажном виде. Узнать адрес и платёжные реквизиты подходящей инспекции можно с помощью сервиса. Нужно указать тип налогоплательщика, выбрать субъект РФ и код подразделения. Прийти по указанному адресу, взять бланк для заполнения.

Онлайн, в личном кабинете налогоплательщика на сайте ФНС. Сервис автоматически проверяет введённые данные и указывает на ошибки, чтобы налогоплательщик заполнил декларацию правильно.

Онлайн, в программе «Декларация». У программы есть подробное обучающее видео, с помощью которого можно правильно заполнить декларацию.

Сроки подачи

Организации и ИП должны подавать налоговые декларации и уплачивать налоги в указанные сроки:

3-НДФЛ

Подать декларацию надо до 30 апреля года, следующего за отчётным. Уплатить налоги — до 15 июля года, следующего за отчётным.

В 2025 году подать декларацию по доходам за 2024-й надо до 30 апреля 2025 года, уплатить — до 15 июля 2025 года.

Налоговая декларация по НДС

Подать декларацию нужно до 25-го числа месяца, следующего за отчётным кварталом, или в первый рабочий день после него. Уплатить налоги следует до 28-го числа каждого из трёх месяцев, следующих за истекшим налоговым периодом.

В 2025 году подать декларацию надо:

до 25 апреля 2025 года за I квартал;

до 25 июля 2025 года за II квартал;

до 27 октября 2025 года за III квартал — из-за выходных 25 и 26 октября;

до 26 января 2026 года за IV квартал — из-за выходных 24 и 25 января.

Уплатить налоги за I квартал 2025-го надо равными частями до 28 апреля, 28 мая и 28 июня 2025 года.

Декларация по налогу на имущество

Подать документ необходимо до 25 февраля года, следующего за истекшим налоговым периодом. Уплатить налоги — до 28 февраля года, следующего за истекшим налоговым периодом, независимо от порядка определения налоговой базы.

В 2025 году подать декларацию по налогу на имущество организаций за 2024 год надо до 25 февраля 2025 года, уплатить налог — до 28 февраля 2025 года.

Декларация по налогу на прибыль организаций

Годовая декларация подаётся до 25 марта года, следующего за отчётным, уплачивается до 28 марта того же года.

Подать декларацию по налогу на прибыль организаций за 2024 год надо до 25 марта 2025 года, уплатить налоги — до 28 марта 2025 года.

Чтобы не пропустить сроки подачи деклараций, а также правильно их заполнить, можно обратиться к сервису СБИС от УБРиР. Он подходит для бизнеса любых размеров и форм собственности. Сервис формирует личный календарь отчётности и отправляет напоминания о приближающихся сроках сдачи. Автоматический помощник выдаёт подсказки по заполнению ячеек — декларации и отчёты получится сдать с первого раза и без ошибок.

Таможенная декларация

Заполнить и подать таможенную декларацию нужно в течение 15 дней с момента поступления груза на склад временного хранения.

Штрафы и ответственность

Правила подачи налоговых деклараций и ответственность за их достоверность регулируют Налоговый кодекс России (НК РФ) и КоАП РФ. УК РФ — Уголовный кодекс России — тоже предусматривает наказания за уклонение от уплаты налогов для физических лиц. Индивидуальные предприниматели несут ответственность как физические лица.

Виды нарушений и их последствия:

Несвоевременно подали налоговую декларацию, ст. 119 НК РФ. Наказываются штрафом 5% от неуплаченной суммы налога за каждый месяц, но не менее 1000 рублей и не более 30% указанной суммы.

Скрыли часть дохода, который облагается налогом или не уплатили налог вовремя, ст. 122 НК РФ. Если это сделали неумышленно, то придётся заплатить штраф 20% от неуплаченной суммы налога. Если умышленно — величина штрафа увеличится до 40% от неуплаченной суммы налога.

Уклонились от налогов, ст. 198 УК РФ. Наказание зависит от суммы. Если не уплатили налоги более чем на 2,7 млн рублей за три финансовых года — или штраф 100–300 тысяч рублей, или принудительные работы до одного года, или арест до шести месяцев, или лишение свободы до одного года.

Если сумма превысила 13,5 млн рублей за три финансовых года, наказание предусматривает штраф 200–500 тысяч рублей, либо принудительные работы до трёх лет, либо лишение свободы до трёх лет.

Не задекларировали товары по установленной форме или указали в таможенной декларации неверную информацию о товарах, ст. 16.2 КоАП РФ. Наказывается штрафом в размере от половины до двойной стоимости товара с конфискацией или без. Если неверная информация нарушила международный договор членов ЕАЭС, то индивидуальные предприниматели заплатят штраф от 1500 до 2500 рублей, а юридические лица — от 50 до 300 тысяч рублей, с конфискацией товара или без.

Где получить помощь при заполнении налоговых деклараций

На сайте ФНС можно создать обращение и получить ответ. Кроме того, можно лично обратиться в отделение налоговой инспекции. Физические и юридические лица могут проконсультироваться по вопросам заполнения декларации по бесплатному телефону контакт-центра ФНС России: 8 800 222-22-22.

Итог

- Декларация — это официальный документ, в котором отражаются доходы, расходы и налоги. Она необходима для отчётности перед налоговыми органами.

- Несвоевременная подача декларации или неуплата налога могут привести к административной и даже уголовной ответственности.

- Декларация способствует финансовой прозрачности, упрощает взаимодействие с налоговыми органами и помогает в планировании и анализе финансовой деятельности.

Автор: редакция «УБРиР для бизнеса»

Подпишитесь на социальные сети «УБРиР для бизнеса»: Telegram и ВКонтакте

- Письмо в банк

- Онлайн Чат

- Заказать Звонок