От выбранного города зависят предложения банка.

От выбранного города зависят предложения банка.

Что такое налоговые каникулы

Чтобы поддержать начинающих предпринимателей, регионы вводят для ИП налоговые каникулы. Мера позволяет не уплачивать налог на доход первые два года после регистрации ИП. Для этого он должен соответствовать определённым требованиям, а местные власти — ввести ставку 0%. В статье разбираем, что это за мера поддержки, кто может ей воспользоваться, какие ограничения вводят регионы.

Содержание:

Какие регионы дают налоговые каникулы

Налоговые каникулы для ИП

Налоговые каникулы — это возможность для конкретного ИП работать без уплаты подоходного налога в течение времени, которое определено в законодательстве. Ставка в этот период составляет 0%.

Впервые меру ввели в 2015 году. Предполагалось, что субсидия продлится до 2017 года. Потом из-за экономических кризисов её несколько раз продлевали. В 2022 году льготу ввели в очередной раз — до завершения 2024 года. Что будет дальше, пока неизвестно. Её могут продлить, либо она закончит своё действие.

Меру используют, чтобы поддержать начинающих предпринимателей, которые занимаются определёнными видами деятельности. Пример: ИП открыл мастерскую ремонта обуви, но не привлёк достаточно новых клиентов и не наладил стабильный доход. Платить зарплаты, оплачивать аренду помещения, взносы и налоги, но получать низкий доход невыгодно — есть риск работать в минус и прогореть. Мера поддержки малого бизнеса избавляет от необходимости уплачивать подоходный налог. Взамен деньги направляют на развитие дела, улучшение качества обслуживания, зарплату сотрудникам.

По закону налоговые каникулы доступны ИП на УСН и на патенте. Однако она распространяется только на подоходный налог. Платить земельный, транспортный, имущественный налоги, отчислять страховые взносы всё равно придётся.

Кто может воспользоваться

Налоговые каникулы — это мера, которую местные власти вводят самостоятельно. В одной области или республике льгота может действовать, а в другой — нет. В 2024 году она есть в Московской и Свердловской областях, Санкт-Петербурге, Ленобласти и других регионах, но отсутствует в Москве.

Воспользоваться льготой по налогу на доход могут индивидуальные предприниматели, которые:

- Работают на упрощёнке или патенте. Если перешли с общей системы налогообложения в период действия нулевой ставки, всё равно имеют право на региональную меру.

- Встали на учёт в ФНС после введения налоговых каникул в регионе. Если начать деятельность до введения льготы, она действовать не будет. Узнать, когда начала действовать мера, можно по дате соответствующего регионального закона.

- Если закрыли бизнес, а потом вновь начали его, раньше не пользовались льготой.

- Встали на учёт не раньше чем два года назад. При этом нулевая ставка будет действовать только до завершения 2024 года. Пример: руководитель открыл бизнес 1 сентября 2023 года. Льгота начала действовать автоматически и продлится до конца 2024 года. Значит, не уплачивать подоходный налог он сможет в течение 16 месяцев.

- Работают на ПСН и не останавливали работу — между патентами не было перерывов.

- Используют льготный вид деятельности (ОКВЭД). На федеральном уровне каникулами могут воспользоваться компании производственной, социальной, научной сфер, сферы бытовых услуг, гостиничного и отельного бизнеса. Последнее актуально только для УСН. Региональные власти самостоятельно решают, какие именно виды деятельности попадают под льготу в их крае, республике, области.

ИП на УСН может пользоваться нулевой ставкой по налогу на доход в течение двух лет. На ПСН этот срок зависит от срока патента: от месяца до года. Например, срок первого патента — год, срок второго — шесть месяцев. Субсидия продлится 12 месяцев, затем любой новый патент предстоит оплачивать.

Пользоваться нулевой ставкой налога на доход можно до конца 2024 года

Могут ли повторно зарегистрированные предприниматели воспользоваться льготой

Бывает, человек закрыл, а через несколько лет повторно открыл бизнес. В этом случае разрешено претендовать на работу без оплаты налогов, но предстоит соблюсти пару условий:

- предприниматель закрыл деятельность до введения субсидии;

- открылся повторно уже после введения льготы в регионе;

- раньше не пользовался этой мерой поддержки;

- это первое возобновление работы.

Использовать ставку 0% каждый раз при открытии бизнеса не допускается — субсидия действует единовременно. Пример: предприниматель встал на учёт в ФНС в 2018 году, попал под нулевую ставку и не платил налоги до окончания года. Затем он закрыл свой бизнес из-за кризиса, а в 2023 году вновь открыл, но уже с другими ОКВЭД. Субсидии не будет, потому что бизнес уже использовал эту привилегию при первом открытии.

Как получить льготу

Специально обращаться в муниципальные органы не нужно. Если работаете на УСН, мера поддержки начнёт действовать автоматически. До конца 2024 года выплачивать подоходный налог не придётся. В конце отчётного периода достаточно подать декларацию в ФНС. В ней предстоит указать доход за год и ставку 0%. Нужно сослаться на региональный нормативный акт, который ввёл налоговые каникулы. Информацию о нём можно найти на официальном сайте ФНС.

Если получаете патент, в заявлении пропишите ставку 0%. Платить за получение патента не придётся, декларации подавать тоже не требуется. Чем больше срок патента, тем больше будет льготный период. Патент действует максимум один год, значит, и максимальный срок одних налоговых каникул тоже год.

Если перешли с УСН на ПСН в период действия налоговых каникул, деньги в ФНС позволят дальше не платить. Главное, по-прежнему соблюдать остальные условия, которые нужны для субсидии.

Ещё неизвестно, продлят ли существующие каникулы. Применить льготу разрешено до окончания 2024 года. Например, если вы встали на учёт 1 августа 2023-го, льготными будут 17 месяцев. А если откроете дело 1 августа 2024 года — только пять месяцев.

Если вы уже заплатили подоходный налог, а потом узнали, что ваш ОКВЭД подходит под условия налоговых каникул, деньги получится вернуть. Для этого ИП на УСН нужно подать в конце года декларацию со ставкой 0%. К ней нужно приложить пояснение в свободной форме, что у вас было право на нулевую ставку, но вы ей не воспользовались. Также нужно написать заявление на возврат средств.

Для предпринимателей на ПСН достаточно пояснения и заявления на возврат денег. Декларация не нужна. Средства можно вернуть в течение трёх лет после уплаты отчислений.

Какие регионы дают налоговые каникулы

Узнать, ввёл ли регион налоговые каникулы, получится на сайте ФНС. На главной странице сайта в разделе «Сервисы» нажмите кнопку «Выбор подходящего режима налогообложения». В открывшемся окне выберите нужный режим, к примеру «УСН (Доходы) для ИП», и нажмите на кнопку «Кратко» около него. Далее нажмите кнопку «Полное описание».

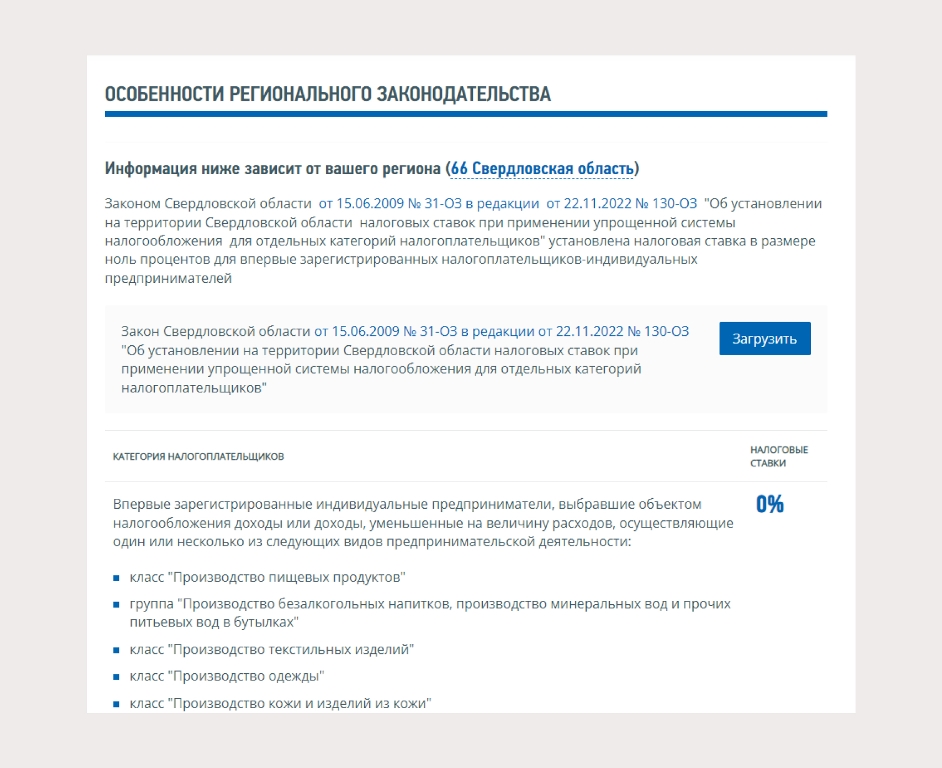

На странице найдите раздел «Особенности регионального законодательства». Если в регионе применяют ставку 0%, в этом разделе будут перечислены виды деятельности, которые подпадают под субсидию.

Пример: в 2024 году от уплаты налогов избавлены предприниматели Свердловской области. Категории ИП на УСН, которые попадают под субсидию, перечислены на сайте ФНС

Бывает сложно понять, подходит ли сфера деятельности под региональные требования. Если сомневаетесь, позвоните в территориальное отделение ФНС и уточните напрямую, попадает ли ваш ОКВЭД под местное законодательство.

В 2024 году воспользоваться налоговыми каникулами позволено в 66 регионах России. Например, в Санкт-Петербурге и Ленобласти, Алтайском крае, Карачаево-Черкесии, Московской и Свердловской областях.

Какие требования к ИП

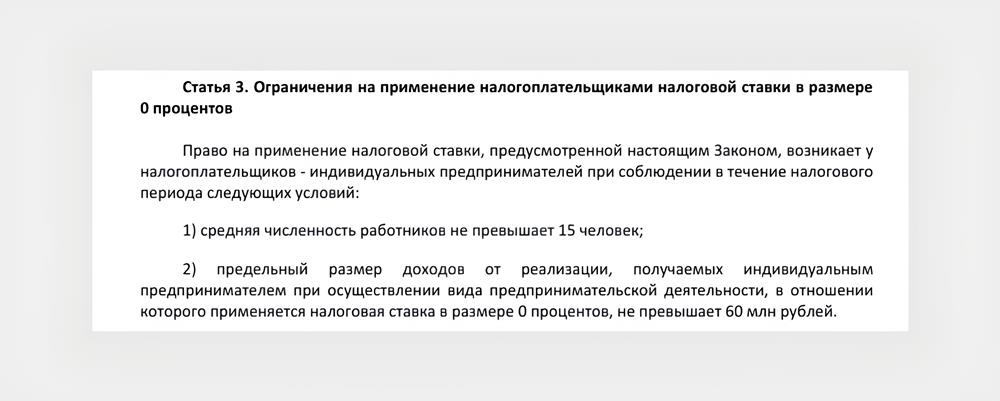

Кроме основных условий, которым должен соответствовать ИП, каждый орган местного самоуправления выдвигает свои собственные требования для получения этой меры поддержки. К примеру, муниципальные власти могут ввести ограничение на сумму годовой прибыли или число работников.

Узнать, каких требований придерживается регион в отношении индивидуальных предпринимателей, получится на сайте ФНС. На главной странице найдите раздел «Сервисы», нажмите кнопку «Выбор подходящего режима налогообложения». Выберите нужный режим. На его странице найдите раздел с региональным законодательством. Если в крае, области или республике действуют ограничения, на странице появятся соответствующие нормативные акты.

Пример: в Севастополе в 2024 году есть свои условия для ИП на УСН. Количество сотрудников в организации не должно быть больше 15 человек, а годовая прибыль должна составить меньше 60 миллионов рублей.

Региональную льготу в Севастополе регулирует закон от 25.10.2017 №370-ЗС

Другой пример — это Магаданская область. Власти этого региона поставили более жёсткие требования к предпринимателям, нежели власти Севастополя. В штате компании должно быть не больше 15 человек, в первый год работы прибыль не должна превышать 15 миллионов рублей, а во второй — 30 миллионов. А вот, например, в Свердловской, Московской, Ленинградской областях и в Санкт-Петербурге никаких ограничений по количеству работников и прибыли нет.

Если вы выбираете регион, где выгоднее открыть бизнес, можете сравнить условия по разным краям, областям, республикам. Для этого в шапке сайта ФНС есть возможность сменить регион: найти его по коду или названию. Позже, когда станете смотреть информацию об открытии ИП, увидите условия, которые выдвигают региональные власти.

Есть и ещё одно ограничение. Если работаете на УСН и ведёте два и более вида деятельности, а подходит под региональные требования только один, прибыль от этого ОКВЭД должна составлять выше 70% всего дохода индивидуального предпринимателя.

Пример: предприниматель открыл в Свердловской области автосервис — занялся ремонтом машин. Параллельно он продаёт кованые изделия ручной работы на маркетплейсе. Прибыль от автосервиса — это льготный ОКВЭД, ковка — нет. Ремонт автомобилей должен стать основным видом деятельности и приносить выше 70% общей прибыли.

В денежном эквиваленте это рассчитывается следующим образом. Предположим, предприниматель заработал 800 тысяч рублей. 680 тысяч — доход от автосервиса, остальные 120 — от продаж на маркетплейсе. Рассчитать, сколько процентов общего дохода составляет прибыль от нужного ОКВЭД, получится по формуле. Доход от льготного вида деятельности (680 тысяч) нужно умножить на 100 и разделить на сумму общего дохода (800 тысяч). Получается: 680 тысяч — это 85% общей прибыли. Пошлину с дохода от автосервиса разрешат не уплачивать.

Краткие выводы

- Налоговые каникулы позволяют ИП в первые два года после регистрации работать без уплаты налога на доход.

- Льгота действует до конца 2024 года. После этой даты её могут больше не продлить.

- Мера доступна для упрощёнки и патента.

- Региональные власти определяют виды деятельности, подходящие под субсидию.

- Регионы вводят ограничения для получения нулевой ставки. Они связаны с видом деятельности, количеством сотрудников и годовой прибылью.

- Узнать про льготы в конкретном крае, области, республике получится на сайте ФНС. Все нюансы прописаны в региональных законодательных актах.

- Специально обращаться в ФНС не нужно. На упрощёнке подают декларацию в конце отчётного периода с процентной ставкой 0%. На ПСН ставку 0% предстоит указать в заявлении на патент.

Автор: редакция «УБРиР для бизнеса»

- Письмо в банк

- Онлайн Чат

- Заказать Звонок