От выбранного города зависят предложения банка.

От выбранного города зависят предложения банка.

Какие виды прибыли бывают и зачем их рассчитывать

Чтобы оценить эффективность деятельности коммерческой компании, экономисты рассчитывают сразу четыре основных вида прибыли: чистую, валовую, маржинальную, операционную. Также специалисты используют понятия бухгалтерской и экономической прибыли, упущенной выгоды. В статье разберёмся, чем эти виды отличаются друг от друга, для чего нужен каждый из них и как их рассчитать.

Содержание:

Разница между прибылью, выручкой и доходом

Прибыль от реализации, или операционная прибыль

Бухгалтерская и экономическая прибыль, упущенная выгода

Разница между прибылью, выручкой и доходом

Иногда слова «прибыль», «выручка», «доход» используют как синонимы, произвольно заменяя одно другим. Это неправильно. Перечисленные термины обозначают разные понятия.

Выручка — это доход от основной деятельности компании за определённый период, сумма требований, предъявляемых компанией своим клиентам за проданный товар, выполненные работы, оказанные услуги.

В этом определении важно подчеркнуть два момента. Первое: выручку получают только от основной деятельности, то есть это лишь один из видов доходов компании, а не все доходы. Например, для швейного цеха основная деятельность — пошив одежды. Если цех дополнительно сдаёт в аренду складские помещения, арендная плата в выручку не входит.

Второе: выручка — это сумма требований, предъявленных компанией покупателям, в том числе и неоплаченных. То есть, если производитель выполнил поставку товара, а покупатель с ним не рассчитался и образовалась дебиторская задолженность, сумма этой задолженности должна быть учтена в выручке.

Доход — это деньги или другие материальные ценности, которые компания получает в результате какой-либо деятельности. Получается, что доход — более широкое понятие, чем выручка. Он может включать поступления не только от основной деятельности, но также и проценты по депозитам, курсовую разницу по валютным займам и многое другое. Доходы, полученные не от основных видов деятельности, ещё называют «прочие».

Возьмём в качестве примера мини-пекарню. Доходами от основной деятельности для неё будет ежедневная выручка от продаж выпечки. Прочие доходы бизнес может получить, продав старое оборудование после модернизации производства, положив часть прибыли на депозит, разместив в своей точке продаж вендинговый автомат партнёров.

Даже очень большая выручка не указывает на то, что предприятие прибыльное. Прибыль — это положительная разница между доходами и расходами. Слово «положительная» принципиально важно в этом определении: если разница отрицательная, то есть расходы превышают доходы, то речь идёт уже не о прибыли, а об убытках.

Расходы — это затраты бизнеса на производство и продажу своей продукции (товара, работы, услуги) за определённый промежуток времени. Расходы тоже делят на основные и прочие.

Если снова говорить о пекарне, основные расходы она несёт на производство хлебобулочных изделий, прочие — на обслуживание счёта в банке, погашение кредита на оборудование.

Читайте также: Доход, выручка, прибыль, оборот — в чём разница

Какие существуют виды прибыли

Виды прибыли бизнеса различаются в первую очередь по структуре, то есть вычисляются из разных доходов и затрат. Одни интересуют потенциальных инвесторов, которым важно понять, насколько перспективна компания. Другие больше волнуют экономистов: показывают, насколько эффективно расходуются средства, помогают найти точки финансового роста компании.

Чистая прибыль

Когда не уточняют, какая именно прибыль, обычно имеют в виду чистую. Для её расчёта из всех доходов компании, включая «прочие доходы», вычитают абсолютно все расходы.

Как считать

Чистая прибыль = Все доходы – Все расходы

Попробуем рассчитать чистую прибыль мини-пекарни, которую приводили в пример выше.

Зачем считать

Чистая прибыль — главный финансовый результат деятельности компаний или индивидуальных предпринимателей.

Владелец оценивает по чистой прибыли рентабельность своего бизнеса, а банк — платёжеспособность компании. От этого показателя зависит размер кредита, который банк согласится предоставить бизнесу.

Нераспределённая прибыль

Нераспределённая прибыль — это часть чистой прибыли, которая осталась после её распределения.

Чистую прибыль можно вложить в компанию, её развитие: например, обновить оборудование, расширить производство, арендовать точку продаж в более выгодном месте, мотивировать эффективных сотрудников премиями. Компания, которая привлекала инвестиции, может потратить её на дивиденды. Также из этих денег можно сформировать резервный фонд.

Все средства, которые останутся у компании после этого, и будут нераспределённой прибылью.

Валовая прибыль

Валовая прибыль показывает разницу между выручкой от продаж и себестоимостью продукта, то есть между полученными средствами и вложенными.

Себестоимость — это денежное выражение затрат компании на производство и реализацию продукции.

В себестоимость выпечки, изготовленной мини-пекарней, входят стоимость муки и других ингредиентов, зарплата пекарей (но не юриста или бухгалтера фирмы), аренда помещения, амортизация духовых шкафов, часть налогов и многое другое.

Себестоимость можно рассчитать не только для производства. Для ретейлера в себестоимость входят затраты на покупку товара, хранение, упаковку, зарплату продавцов.

Себестоимость услуги складывается из заработных плат сотрудников, налоговых и социальных отчислений за них, аренды помещения, коммунальных платежей и других затрат компании в зависимости от специфики услуги.

Как считать

Валовая прибыль = Выручка – Себестоимость всей продукции

Вот примерный расчёт валовой прибыли мини-пекарни.

Зачем считать

Помогает понять, насколько эффективно расходуются ресурсы на производство, продажи, оказание услуг. Возможно, себестоимость продукта можно снизить. Если нет, другой способ увеличить валовую прибыль — поднять цену на товар или услугу.

Читайте также: Валовая прибыль: зачем и как бизнесу её считать

Прибыль от реализации, или операционная прибыль

Операционная прибыль — это прибыль от основной деятельности. Но, в отличие от валовой, в ней не учитываются операционные расходы, то есть текущие издержки на основную деятельность.

Операционные расходы включают административные и коммерческие затраты.

У мини-пекарни они примерно такие:

- административные затраты — на зарплату менеджера, оплату услуг бухгалтерской фирмы;

- коммерческие затраты — на рекламу и все другие способы продвижения продукта, доставку готовой продукции и сырья.

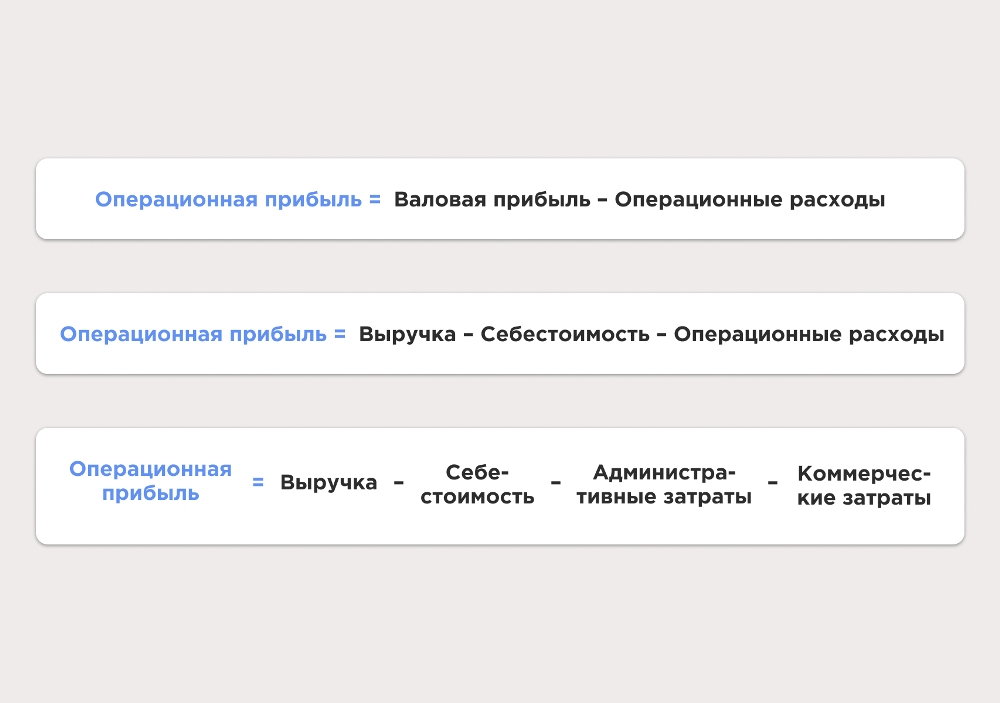

Как считать

Получить один и тот же результат можно несколькими способами.

Посчитаем операционную прибыль для мини-пекарни.

Зачем считать

Величина операционной прибыли очень показательна, если рассчитывать её на протяжении нескольких месяцев и сравнивать. Она наглядно покажет рост расходов не только на производство, но и на бизнес в целом без учёта налогов и кредитов.

Маржинальная прибыль

Маржинальная прибыль, или маржа, — это выручка без переменных расходов.

Любой бизнес несёт два вида затрат: постоянные и переменные. Постоянные затраты не связаны с объёмами производства или продаж. Они никуда не денутся, если объёмы производства снизятся — например, из-за падения спроса на товар или из-за накладок с поставкой сырья.

В мини-пекарне к постоянным расходам можно отнести затраты на аренду помещения, оплату коммунальных услуг, погашение кредита на оборудование, оплату труда административных работников и другие подобные издержки.

Переменные затраты находятся в прямой зависимости от объёмов производства и продаж.

Для производства хлеба это расходы на его ингредиенты, упаковку, зарплату работников с почасовой ставкой и т. п.

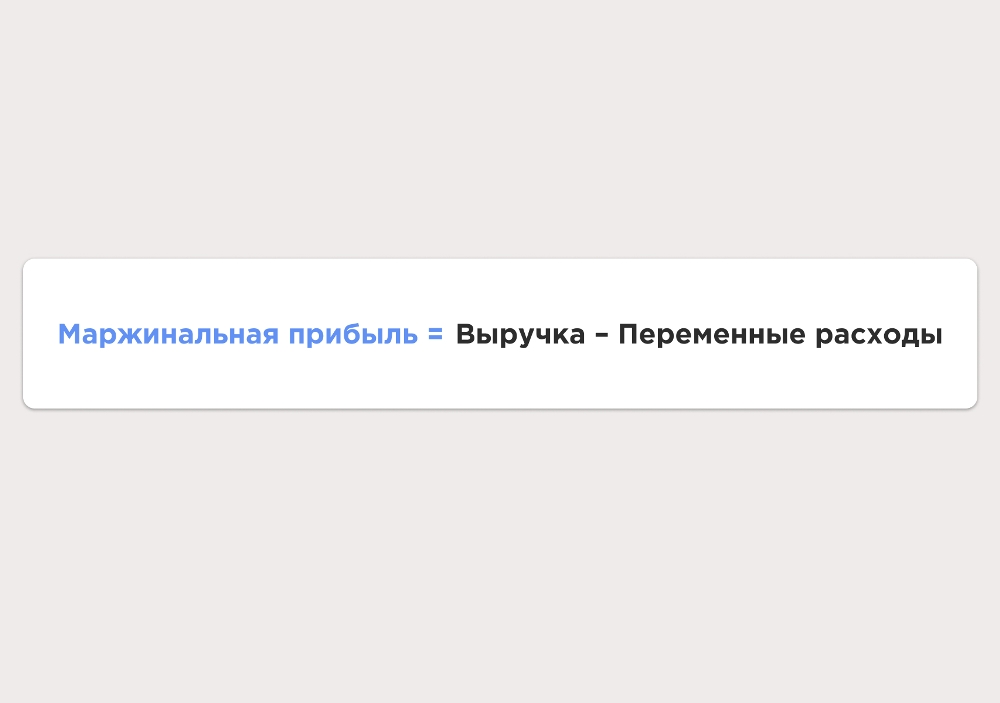

Как считать

Вот как выглядит маржинальная прибыль мини-пекарни.

Зачем считать

Маржинальную прибыль считают, чтобы понять, какой объём постоянных расходов может позволить себе бизнес.

Маржу можно вычислять не только для бизнеса целиком, но и для отдельного продукта. Это помогает объективно оценить ассортимент товаров и услуг — насколько они прибыльны и нужны компании.

Бухгалтерская и экономическая прибыль, упущенная выгода

Выделение чистой, валовой, операционной и маржинальной прибыли основано на составе элементов, из которых эти виды состоят. Совсем другой принцип у деления прибыли на бухгалтерскую и экономическую.

Он основан на том, что расходы компании могут быть не только явными — такими, которые фиксируются в бухгалтерской отчётности. Есть ещё неявные расходы, которые в отчётность внести невозможно. Но экономист может и должен их учитывать, чтобы оптимизировать затраты.

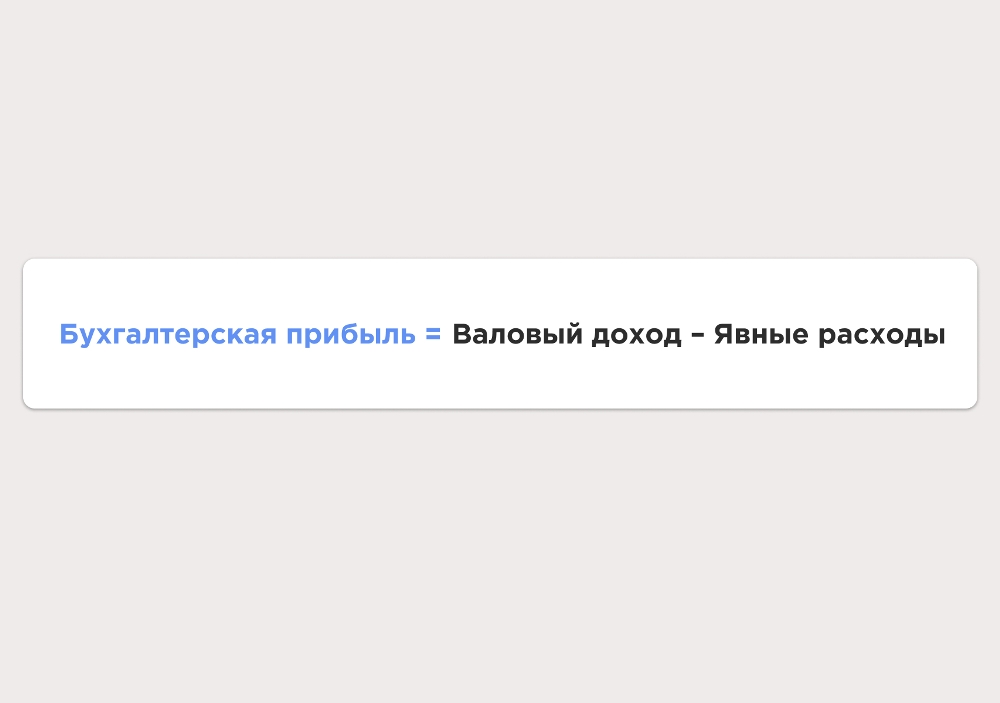

Бухгалтерская прибыль

Бухгалтерской прибылью называют разницу между доходами и расходами, зафиксированными в бухгалтерской отчётности.

Как считать

Валовый доход (не путать с валовой прибылью!) включает доход:

- от реализации основного продукта;

- продажи основных средств, недвижимости, нематериальных активов;

- других зафиксированных документально поступлений.

К явным расходам относятся:

- затраты на сырьё для производства;

- зарплаты сотрудников;

- налоги;

- аренда помещений, коммунальные платежи и другое.

Зачем считать

Чтобы оценить реальное текущее положение дел в компании.

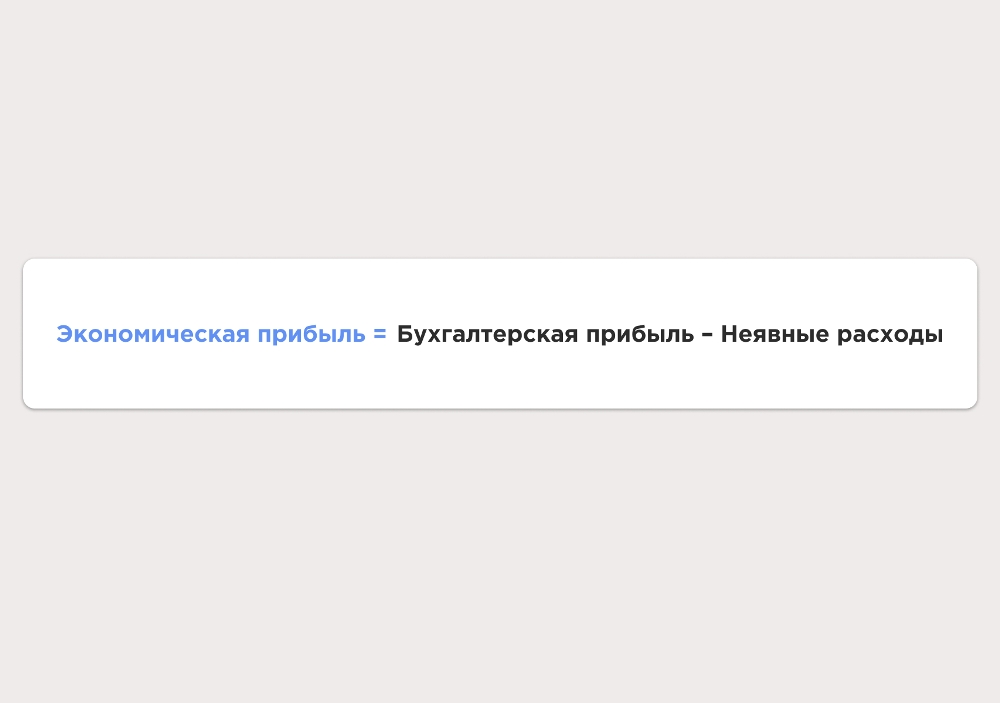

Экономическая прибыль

Экономическую прибыль противопоставляют бухгалтерской, поскольку в ней учитываются неявные расходы:

- гипотетическая цена рисков;

- цена дополнительных возможностей;

- упущенная выгода.

Экономическая прибыль основана не на бухгалтерских расчётах, а на оценках экспертов. Это скорее прогноз вероятной прибыли, которую можно было бы получить, используя ресурсы другим, более эффективным способом.

Допустим, у мини-пекарни есть фургон, который развозит выпечку в магазины, но значительную часть времени он простаивает, поскольку производство небольшое и оптовых клиентов мало. Простой автомобиля — это неявные убытки, которых можно избежать, если найти заказчиков на транспортные услуги и обеспечить грузовик работой на полный день. А дополнительно заработанные на оказании транспортных услуг средства — экономическая прибыль.

Экономическая прибыль довольно условная: её невозможно внести в отчётность и трудно рассчитать. Но можно увеличить, предприняв определённые шаги. Мастерство экономистов и менеджеров заключается в том, чтобы видеть экономическую прибыль и с её помощью повышать эффективность деятельности.

Как считать

Зачем считать

Анализ экономической прибыли помогает оценить эффективность менеджмента.

Упущенная выгода

К экономической прибыли можно отнести упущенную выгоду.

Упущенная выгода — это прибыль, которую компания могла получить, но не получила по вине третьих лиц. Закон признаёт её одной из форм убытков. Это значит, что возмещение упущенной выгоды можно взыскать с виновника через суд.

Например, по вине коммунальных служб в мини-пекарне случилось затопление. Собственник понёс реальный ущерб из-за испорченных полов, оборудования, намокшей муки. Возникла необходимость в ремонте, который длился две недели. Пекарня всё это время простаивала, не производила хлеб и не продавала его — не получала прибыли. Таким образом, к реальному ущербу добавились убытки в форме упущенной выгоды.

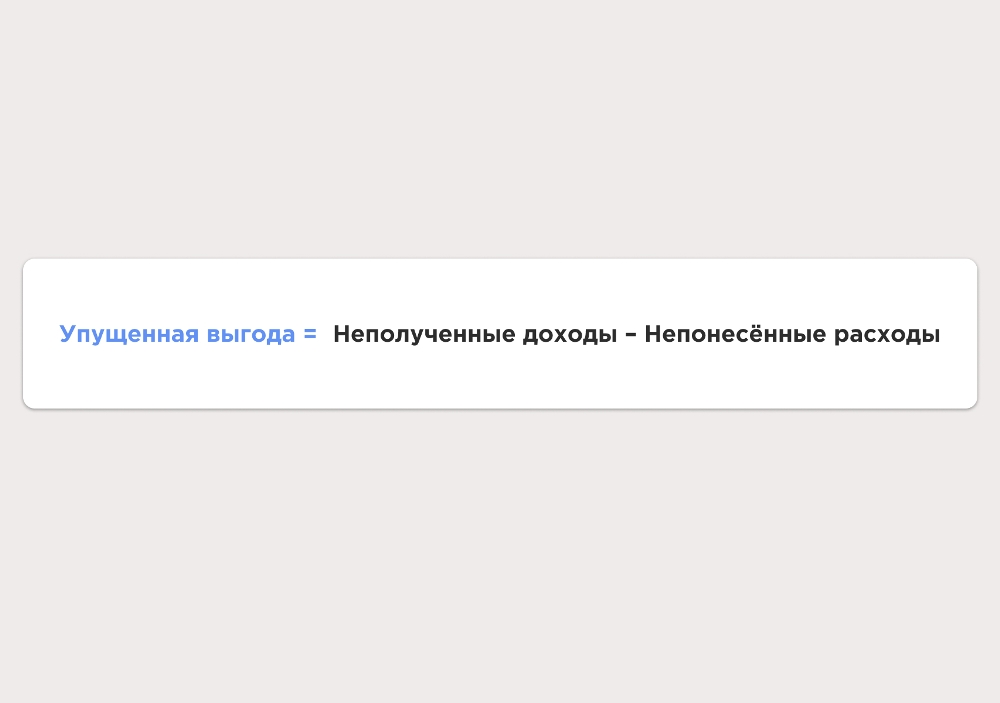

Как считать

Базовая формула расчёта упущенной выгоды выглядит так:

То есть формула требует учесть, что во время простоя пекарня не получала прибыли от продаж, но и не несла расходы на сырьё, доставку продукции в магазины и т. п.

Упущенную выгоду обычно считают перед обращением в суд или в ходе судебного разбирательства. За расчётом обращаются к экспертам-оценщикам, потому что судья не сможет оценить расчёт бухгалтера истца или ответчика как объективный. Эксперты применяют более детализированные формулы, а размер неполученного дохода определяют методом экономического моделирования.

Зачем считать

Предприниматели всегда замечают, если им был нанесён реальный ущерб, но часто игнорируют возможность побороться в суде за возмещение упущенной выгоды. Её важно рассчитать, чтобы понять, стоит ли обращаться в суд. А иногда выполненный расчёт помогает договориться с оппонентом и получить возмещение без суда.

Подведём итог

Чтобы понимать, достаточно ли эффективно действует компания, важно рассчитывать сразу несколько видов прибыли: чистую, валовую, операционную, маржинальную. Но рассматривать каждый вид изолированно и за один отчётный период неэффективно. Нужно сравнивать показатели друг с другом и отслеживать их динамику в течение нескольких месяцев. Также наравне с бухгалтерской хороший экономист должен видеть экономическую прибыль.

Такой комплексный подход позволит разобраться:

- насколько эффективны разные направления бизнеса или какое-то из них пора закрывать;

- разумны ли затраты, которые несёт компания, или их нужно оптимизировать;

- есть ли какие-то неочевидные способы снизить расходы или повысить доходы;

- эффективна ли компания в целом, или её финансовую модель пришло время пересмотреть.

Автор: редакция «УБРиР для бизнеса»

- Письмо в банк

- Онлайн Чат

- Заказать Звонок