В 2023 году ввели новые правила для работодателей по уплате налога на доходы физических лиц (НДФЛ). Закон уже вступил в силу: установили другие сроки для перечисления платежей, обязали удерживать НДФЛ с аванса и подавать уведомления о налогах. Федеральная налоговая служба (ФНС) также изменила формы 3-НДФЛ и 6-НДФЛ. В статье разберёмся с нововведениями.

Что изменилось в порядке и сроках уплаты

Изменения в налоговых нормах повлияли на правила уплаты НДФЛ. Рассмотрим новшества, которые появились в январе и июне 2023 года.

Сроки удержания НДФЛ

Раньше датой получения дохода считался последний день месяца, за который перечислили зарплату.

Например, работнику платят аванс 20 июня, а вторую часть зарплаты — 5 июля. Для июня датой получения дохода было 30 июня, то есть последний день месяца. Из-за этого НДФЛ не удерживали с аванса, а весь вычитали из второй части зарплаты.

После того как Федеральный закон № 263-ФЗ от 14.07.2022 вступил в силу, датой получения дохода считается число, в которое работнику перевели деньги на счёт. Поэтому налог удерживают и с зарплаты, и с аванса.

Расчётный период

Раньше НДФЛ рассчитывали за календарный месяц. Сейчас — за выплаты, которые произвели работнику с 23-го числа предыдущего месяца по 22-е число текущего.

Например, сотрудник получил 20 мая аванс, а 25 мая работнику перечислили выплату за отпуск. Аванс в таком случае относится к расчётному периоду с 23 апреля по 22 мая; отпускные — к периоду с 23 мая по 22 июня.

В конце декабря есть дополнительный период — 23-31 декабря. Это значит, что, если сотрудник получает оплату в эти дни, они и будут расчётным периодом.

Сроки выплаты

До вступления январского закона в силу работодатель перечислял налоги в разные сроки. НДФЛ с зарплаты передавали не позднее следующего дня после её выплаты. Платёж с отпускных или больничных переводили в последний день месяца, в котором были начисления.

С 2023 года НДФЛ нужно перечислить не позднее 28-го числа, налог за конец декабря — в последний рабочий день года.

В июне вступил в силу Федеральный закон № 196-ФЗ от 29.05.2023, который разрешает работодателю платить НДФЛ досрочно. Для этого нужно, чтобы на едином налоговом счёте (ЕНС) было положительное сальдо, а налоговый агент направил в ФНС досрочное уведомление. Но если компания начала платить налоги досрочно, вернуться к прежнему порядку не получится.

Уведомление

Раньше работодатель просто перечислял платежи в ФНС. Сейчас он должен каждый месяц до 25-го числа отправлять специальное уведомление с расчётом всех налогов, которые нужно выплатить. В том числе указать в нём суммы НДФЛ для сотрудников.

С июня 2023 года компаниям, которые платят НДФЛ досрочно, нужно отправлять два уведомления: одно с промежуточными итогами — до 12-го числа месяца и окончательное — до 25-го числа.

Заполнять уведомление нужно по правилам: их можно найти на сайте ФНС

Перечисление платежа из средств налогового агента

С 2023 года работодатель может уплатить налог из своих денег: для этого нужно зачислить их на ЕНС. Раньше, если НДФЛ не удержали с работника, компании нельзя было перевести собственные средства — за нарушение пришлось бы платить штраф.

Важно:изменения не касаются иностранцев, которые работают по найму. Для них свой порядок уплаты, его можно найти в статье 227.1 Налогового кодекса РФ.

Как изменилась форма отчёта

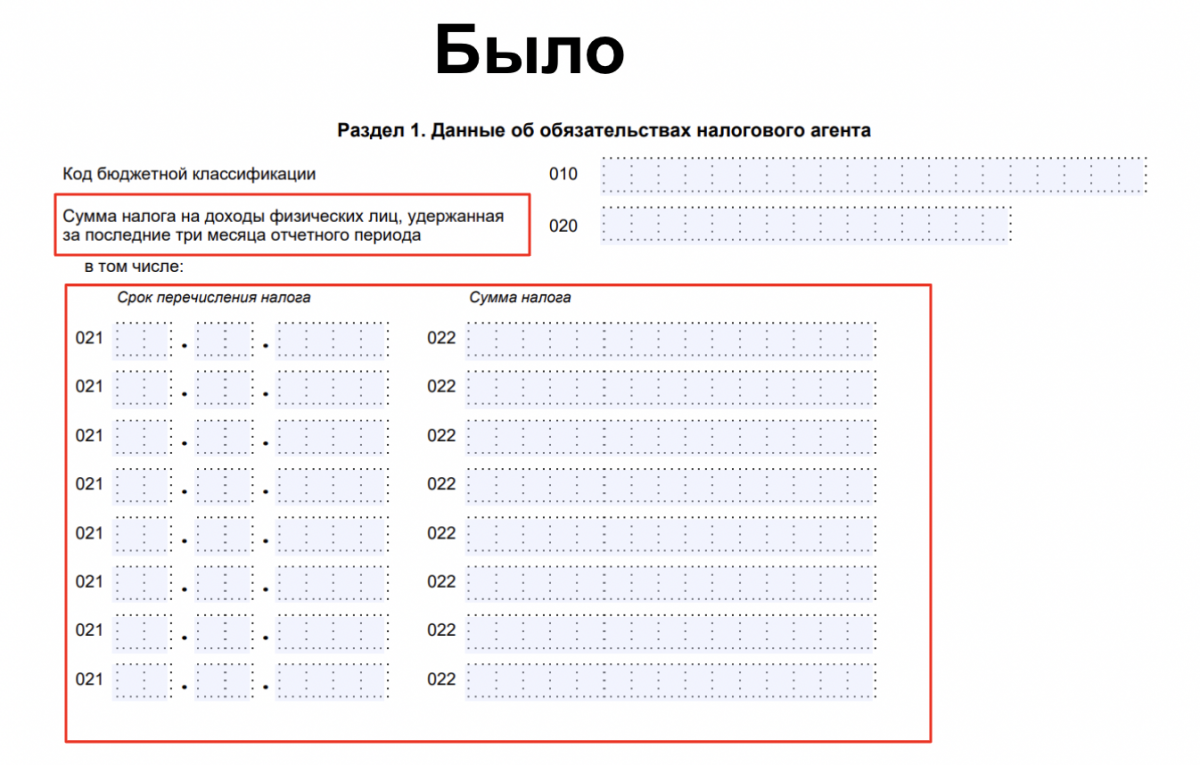

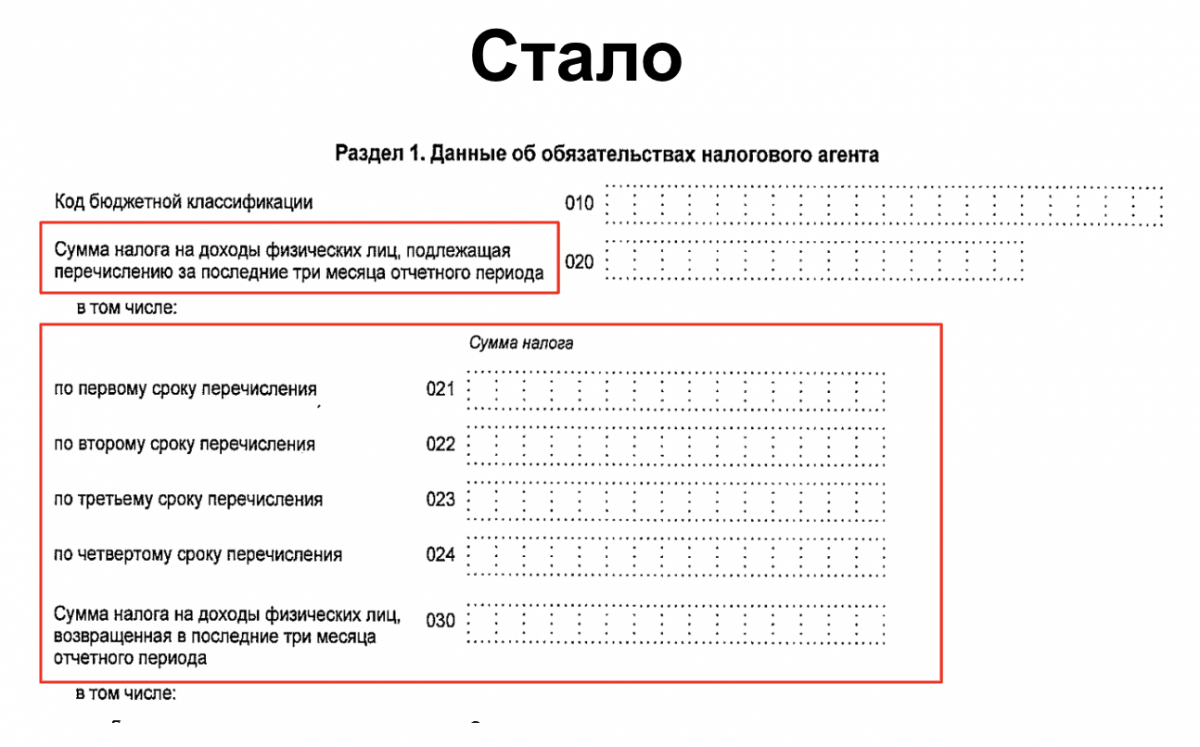

Обновился первый раздел отчёта 6-НДФЛ. Раньше в поле 020 указывали налог, который удержали по всем сотрудникам за квартал. Сейчас в строке нужно прописать НДФЛ, который перечислят в бюджет.

Также добавились новые поля: 021–024. Если речь идёт о квартале, то в эти строки нужно занести суммы, которые рассчитали и удержали за каждый из трёх сроков периода. Когда заполняете годовой отчёт, то в строке 024 укажите налог, который нужно заплатить в последний рабочий день за 23-31 декабря.

Эту форму использовали в 2022 году: в полях 021 указывали дату перечисления налога, а в 022 — сумму

Сейчас форма выглядит иначе: сроки указывать не нужно, заполняют только суммы

Федеральная налоговая служба также изменила форму 3-НДФЛ:

- Во второй раздел отчёта добавили поле 170: в нём нужно указывать сумму вычетов, которую вернули в упрощённом порядке.

- Во втором приложении появилось новое основание для освобождения от налога для строки 090: изменение связано с п. 60.2 ст. 217 Налогового кодекса РФ.

- В четвёртом приложении убрали строку 100: теперь доходы и подарки, которые получили ветераны, труженики тыла, инвалиды Великой Отечественной войны, полностью освобождены от налогов независимо от суммы выплат.

- В пятом приложении добавили строку 171: «Сумма, уплаченная за физкультурно-оздоровительные услуги». Теперь на них тоже можно оформить вычет.

Как происходит перечисление НДФЛ с 2023 года

С 2023 года перечислить деньги в ФНС можно двумя способами:

- подать уведомление и после этого отправить платёжку ЕНП;

- отправить обычную платёжку с КБК НДФЛ.

Платёжка ЕНП подойдёт, если у работодателя есть действующий единый налоговый счёт. Уведомление в таком случае покажет, какую сумму НДФЛ можно списать.

Отправить обычную платёжку можно, если с 1 января 2023 года компания ни разу не подала уведомление и деньги за НДФЛ не списывались с единого счёта.

Важно учитывать, что для разных способов перечисления средств код бюджетной классификации будет отличаться. Если вы используете платёжку ЕНП, то КБК будет единым для всех поручений: 18201061201010000510. В обычной платёжке нужно указывать код для НДФЛ: 18210102010011000110.

ФНС также изменила реквизиты, куда перечислять платежи.

Коротко: что изменилось в НДФЛ:

- Обновились даты: расчётный период — с 23-го числа прошлого месяца по 22-е текущего. Платёж отправляем до 28-го числа.

- Появились уведомления: в них указывают суммы НДФЛ за всех сотрудников. Если у вас обычный порядок уплаты налогов, то отправляйте одно уведомление, при досрочном порядке — два.

- Поменялся порядок удержания: сумму налога вычитают и из аванса, и из второй части заработной платы.

- Изменились формы 3-НДФЛ и 6-НДФЛ в соответствии с новыми нормами о подоходном налоге и ЕНС.

Добавился новый способ платежа: сначала отправляете уведомление, затем платёжку ЕНС.